Fremsat den 6. november 2019 af skatteministeren (Morten Bødskov)

Forslag

til

Lov om ændring af selskabsskatteloven,

kildeskatteloven, skatteindberetningsloven, skattekontrolloven og

forskellige andre love1)

(Implementering af

skatteundgåelsesdirektivets minimumskrav til medlemsstaternes

CFC-regler, justering af definitionen af fast driftssted, fradrag

for endelige underskud i udenlandske datterselskaber m.v.,

tydeliggørelse af muligheden for skønsmæssige

ansættelser ved transfer pricing-forhøjelser og

ændring af opbevaringsperiode for grundlaget for indberetning

af finansielle konti m.v.)

§ 1

I selskabsskatteloven, jf.

lovbekendtgørelse nr. 1164 af 6. september 2016, som

ændret bl.a. ved § 22 i lov nr. 1555 af 19. december

2017, § 1 i lov nr. 725 af 8. juni 2018, § 1 i lov nr.

1130 af 11. september 2018 og § 1 i lov nr. 1726 af 27.

december 2018 og senest ved § 7 i lov nr. 324 af 30. marts

2019, foretages følgende ændringer:

1. I

§ 2, stk. 1, litra a, 1. pkt.,

udgår », jf. dog stk. 6«.

2. § 2,

stk. 1, litra a, 6. pkt., ophæves.

3. I

§ 2 indsættes efter stk. 1

som nye stykker:

»Stk. 2.

Fast driftssted efter stk. 1, litra a, foreligger, når

selskabet, foreningen m.v. udøver erhverv gennem et fast

forretningssted her i landet. Bygge-, anlægs- eller

monteringsarbejde udgør et fast driftssted fra første

dag.

Stk. 3. Uanset

stk. 2 udgør et fast forretningssted ikke et fast driftssted

efter stk. 1, litra a, når det faste forretningssted anvendes

eller opretholdes udelukkende med henblik på udøvelse

af virksomhed af forberedende eller hjælpende karakter. 1.

pkt. finder ikke anvendelse, hvis de funktioner, som selskabet,

foreningen m.v. udøver på det i 1. pkt. omhandlede

faste forretningssted, indgår blandt flere gensidigt

supplerende funktioner i en samlet udøvelse af

erhvervsvirksomhed, der ikke er af forberedende eller

hjælpende karakter, og som selskabet, foreningen m.v. eller

fysiske eller juridiske personer, hvormed selskabet, foreningen

m.v. har en forbindelse som omhandlet i ligningslovens § 2,

udøver gennem faste forretningssteder her i landet.

Stk. 4. Fast

driftssted efter stk. 1, litra a, foreligger, når en fysisk

eller juridisk person her i landet handler på vegne af

selskabet, foreningen m.v. og i forbindelse hermed

sædvanligvis indgår aftaler eller sædvanligvis

spiller en afgørende rolle ved indgåelsen af aftaler,

som rutinemæssigt indgås uden væsentligt at blive

ændret af selskabet, foreningen m.v. Det er en betingelse, at

den virksomhed, som den fysiske eller juridiske person

udøver her i landet, ville have medført fast

driftssted for selskabet, foreningen m.v. efter stk. 2 og 3, hvis

selskabet, foreningen m.v. selv havde udøvet virksomheden.

Det er endvidere en betingelse, at de i 1. pkt. omhandlede aftaler

enten

1) indgås

i navn af selskabet, foreningen m.v.,

2)

vedrører overdragelse af ejendomsret eller brugsret til

formuegoder ejet af selskabet, foreningen m.v., eller som

selskabet, foreningen m.v. har brugsret til, eller

3)

vedrører levering af tjenesteydelser fra selskabet,

foreningen m.v.

Stk. 5. Stk. 4

finder ikke anvendelse, når repræsentanten driver

erhvervsvirksomhed her i landet som uafhængig

repræsentant og handler for selskabet, foreningen m.v. inden

for rammerne af denne erhvervsvirksomhed. Handler

repræsentanten udelukkende eller næsten udelukkende

på vegne af en eller flere fysiske eller juridiske personer,

hvormed repræsentanten har en forbindelse som omhandlet i

ligningslovens § 2, anses repræsentanten ikke for at

være en uafhængig repræsentant.

Stk. 6.

Virksomhed med investering i aktier og erhvervelse af fordringer,

gæld og finansielle kontrakter omfattet af kursgevinstloven

anses kun for udøvelse af erhverv efter stk. 1, litra a,

når der foreligger næringsvirksomhed. Dette

gælder dog ikke, hvis en fysisk eller juridisk person,

hvormed selskabet har en forbindelse som omhandlet i ligningslovens

§ 2, udøver erhvervsvirksomhed i Danmark og

virksomheden som nævnt i 1. pkt. indgår som et

integreret led heri.«

Stk. 2-5 bliver herefter stk. 7-10.

4. I

§ 2, stk. 5, der bliver stk. 10,

ændres »stk. 1-4« til: »stk.

1-9«.

5. § 2,

stk. 6 og 7, ophæves.

Stk. 8 bliver herefter stk. 11.

6. I

§ 2, stk. 8, der bliver stk. 11,

ændres »Stk. 1-4« til: »Stk.

1-9«.

7. I

§ 8 stk. 2, 1. pkt., ændres

»jf. dog § 31 A.« til: »jf. dog §§

31 A og 31 E.«

8. I

§ 8, stk. 2, 6. pkt., ændres

»stk. 7, 1. pkt., og stk. 10« til: »stk. 7, 10 og

14«.

9.

Efter § 31 D indsættes:

»§ § 31 E. Selskaber og foreninger m.v.

omfattet af § 1, stk. 1, nr. 1-2 b, 2 d-2 j, 3 a-5 og 5 b, der

ikke er omfattet af international sambeskatning efter § 31 A,

kan ved opgørelsen af den skattepligtige indkomst, jf. dog

4. pkt., medregne underskud i direkte ejede datterselskaber, der er

skattemæssigt hjemmehørende i lande, der er medlem af

EU/EØS, på Færøerne eller i

Grønland, underskud i faste driftssteder i lande, der er

medlem af EU/EØS, på Færøerne eller i

Grønland, og underskud vedrørende fast ejendom

beliggende i udlandet. Endvidere kan medregnes underskud i

indirekte ejede datterselskaber, der er skattemæssigt

hjemmehørende i lande, der er medlem af EU/EØS,

på Færøerne eller i Grønland, hvis alle

de mellemliggende selskaber er skattemæssigt

hjemmehørende i det samme land som det indirekte ejede

datterselskab. Det er en betingelse for medregning af underskud

efter 1. og 2. pkt., at underskuddet er endeligt, jf. stk. 3. For

så vidt angår underskud i datterselskaber, er det

endvidere en betingelse, at underskuddet kunne have været

anvendt efter reglerne i § 31 A, hvis der havde været

valgt international sambeskatning. For så vidt angår

underskud i faste driftssteder og underskud vedrørende fast

ejendom finder skattelovgivningens almindelige regler tilsvarende

anvendelse med hensyn til begrænsninger i fradragsretten for

tab og anvendelsen af disse tab inden for en eventuel

sambeskatning. Opgørelsen af det fradragsberettigede

beløb skal ske efter danske regler.

Stk. 2.

Foreninger, fonde m.v. omfattet af § 1, stk. 1, nr. 5 a og 6,

og fondsbeskatningsloven kan medregne underskud i faste

driftssteder i lande, der er medlem af EU/EØS, på

Færøerne eller i Grønland, og underskud

vedrørende fast ejendom beliggende i udlandet ved

opgørelsen af den skattepligtige indkomst, idet stk. 1, 3.

og 6. pkt. tilsvarende finder anvendelse.

Stk. 3.

Fastlæggelsen af, om et underskud er endeligt, skal ske

på grundlag af reglerne m.v. i det land, hvor datterselskabet

er hjemmehørende, eller hvor det faste driftssted

henholdsvis den faste ejendom er beliggende. Et underskud er

endeligt, i det omfang selskabet, foreningen eller fonden m.v., jf.

stk. 1, 1. pkt., og stk. 2, 1. pkt., godtgør, at det hverken

i tidligere indkomstår, det pågældende

indkomstår eller i senere indkomstår har været

eller vil være muligt at anvende underskuddet efter reglerne

i det i 1. pkt. omhandlede land. Uanset 1. pkt. er et underskud

ikke endeligt, når det er anvendt eller vil kunne anvendes i

et andet land, end det i 1. pkt. omhandlede land. Et underskud er

heller ikke endeligt, i det omfang det i tidligere

indkomstår, det pågældende indkomstår eller

i senere indkomstår kunne være anvendt eller ville

kunne anvendes, hvis reglerne om adgang til fradrag for underskud i

det i 1. pkt. omhandlede land havde været identiske med de

danske regler herom.

Stk. 4.

Selskaber, foreninger og fonde m.v., der medregner underskud efter

stk. 1 og 2, skal indsende oplysninger til told- og

skatteforvaltningen, der godtgør, at betingelserne i stk.

1-3 er opfyldt.

Stk. 5. Told- og

skatteforvaltningen kan fastsætte regler om de oplysninger,

der skal indsendes efter stk. 4.«

10. § 32,

stk. 1 og 2, affattes

således:

»Er et selskab eller en forening m.v. som

nævnt i § 1 eller § 2, stk. 1, litra a, et

moderselskab for et selvstændigt skattesubjekt

(datterselskabet), jf. stk. 6, skal moderselskabet ved

opgørelsen af den skattepligtige indkomst medregne det

beløb, der er angivet i stk. 7-10, når beløbet

er positivt. Beskatning efter 1. pkt. sker kun, når

følgende betingelser er opfyldt:

1)

Datterselskabets CFC-indkomst, jf. stk. 4 og 5, i

indkomståret udgør mere end 1/3 af datterselskabets

samlede skattepligtige indkomst opgjort efter stk. 4. Ved

bedømmelsen ses der bort fra skattepligtig indkomst

hidrørende fra selskaber under datterselskabets bestemmende

indflydelse, hvis selskaberne er skattemæssigt

hjemmehørende i samme land som datterselskabet. I stedet

inddrages skattepligtig indkomst i de pågældende

selskaber forholdsmæssigt efter datterselskabets direkte

eller indirekte ejerandele. Nedbringer moderselskabet direkte eller

indirekte sin ejerandel i datterselskabet, medregnes den indkomst,

som datterselskabet ville have oppebåret, hvis det havde

afstået samtlige aktiver og passiver til handelsværdien

på samme tidspunkt, dog højst et beløb, der

forholdsmæssigt svarer til den nedbragte ejerandel. Stk. 10,

3.-8. pkt., finder tilsvarende anvendelse. Skattepligtige tilskud

medregnes ikke ved opgørelsen af datterselskabets samlede

skattepligtige indkomst.

2) Koncernen

ikke har valgt international sambeskatning efter § 31 A.

3)

Moderselskabets aktier i datterselskabet ikke er aktier eller

investeringsbeviser m.v. i investeringsselskaber efter

aktieavancebeskatningslovens § 19.

4)

Moderselskabets aktier i datterselskabet ikke ejes gennem et

investeringsselskab omfattet af aktieavancebeskatningslovens §

19, og moderselskabet eller den direkte ejer af

investeringsbeviserne m.v. beskattes efter

aktieavancebeskatningslovens § 19 A.

5)

Moderselskabets aktier i datterselskabet ikke ejes gennem en

juridisk person, der beskattes efter reglerne i § 13 F.

6)

Moderselskabets aktier i datterselskabet ikke ejes gennem et

arbejdsmarkedsrelateret livsforsikringsaktieselskab omfattet af

§ 307 i lov om finansiel virksomhed, der beskattes efter

pensionsafkastbeskatningsloven.

Stk. 2. Er

datterselskabet et finansielt selskab, finder stk. 1 alene

anvendelse, hvis mere end 1/3 af CFC-indkomsten, jf. stk. 5,

hidrører fra transaktioner med moderselskabet eller dets

tilknyttede personer, jf. stk. 6. Ved finansielt selskab

forstås enheder som nævnt i artikel 2, nr. 5, i

direktiv 2016/1164/EU om regler til bekæmpelse af metoder til

skatteundgåelse, der direkte indvirker på det indre

markeds funktion.«

11. I

§ 32, stk. 3, 1. pkt., udgår

»og aktiverne«.

12. I

§ 32, stk. 3, 2. pkt.,

ændres »4-13« til: »4-18«.

13. I

§ 32, stk. 3, 2. pkt.,

indsættes efter »hvori datterselskabet er«:

»skattemæssigt«.

14. § 32,

stk. 5-7, affattes således:

»Stk. 5.

CFC-indkomsten opgøres som summen af følgende

indtægter og udgifter:

1)

Skattepligtige renteindtægter og fradragsberettigede

renteudgifter samt provisioner og lignende, der er

fradragsberettigede efter ligningslovens § 8, stk. 3, og de

tilsvarende skattepligtige provisioner og lignende.

2)

Skattepligtige gevinster og fradragsberettigede tab på

fordringer, gæld eller finansielle kontrakter, der omfattes

af kursgevinstloven. Gevinst og tab på terminskontrakter

m.v., som tjener til sikring af driftsindtægter og

driftsudgifter, medregnes ikke, medmindre den skattepligtige

udøver næring ved køb og salg af fordringer og

finansielle kontrakter eller driver næringsvirksomhed ved

finansiering.

3)

Skattepligtige royalties eller anden indkomst fra immaterielle

aktiver, jf. dog stk. 17. Immaterielle aktiver omfatter enhver

ophavsret til et litterært, kunstnerisk eller videnskabeligt

arbejde, herunder spillefilm, ethvert patent, varemærke eller

mønster eller enhver model, tegning, hemmelig formel eller

fremstillingsmetode eller oplysninger om industrielle, kommercielle

eller videnskabelige erfaringer samt CO2-kvoter og CO2-kreditter,

jf. afskrivningslovens § 40 A. Skattepligtige royalties og

anden indkomst fra immaterielle aktiver medregnes dog kun,

når aktiverne er erhvervet fra et andet land end det land,

hvor datterselskabet er skattemæssigt hjemmehørende,

eller er oparbejdet ved aktiviteter udført af tilknyttede

personer i et andet land end det land, hvor datterselskabet er

skattemæssigt hjemmehørende. Er immaterielle aktiver

delvist omfattet af 3. pkt., medregnes en forholdsmæssig del

af indkomsten fra de immaterielle aktiver. Den

forholdsmæssige del opgøres som den del af den samlede

indkomst fra de immaterielle aktiver, der kan henføres til

værdien af de aktiver, der er erhvervet fra et andet land end

det land, hvor datterselskabet er skattemæssigt

hjemmehørende, eller værdien af de aktiviteter, der er

udført af tilknyttede personer i et andet land end det land,

hvor datterselskabet er skattemæssigt

hjemmehørende.

4)

Skattepligtige udbytter.

5) Skattepligtig

fortjeneste og tab vedrørende aktier m.v., der omfattes af

aktieavancebeskatningsloven.

6)

Skattemæssige fradrag, der vedrører indkomst som

nævnt i nr. 1-5.

7)

Skattepligtige indkomster ved finansiel leasing, herunder

fortjeneste og tab ved afståelse af aktiver, som har

været anvendt til finansiel leasing.

8) Indkomst fra

forsikrings- og bankvirksomhed samt anden finansiel virksomhed.

9) Indkomst fra

faktureringsselskaber, der opnår indkomst fra varer og

tjenesteydelser, der købes fra og sælges til

tilknyttede personer, og som bidrager med ingen eller ringe

økonomisk værdi.

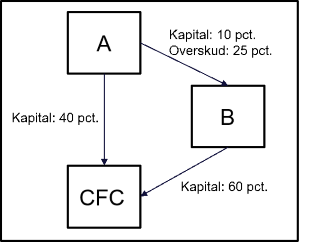

Stk. 6. Et

selskab anses for at være moderselskab for datterselskabet,

hvis det selv eller sammen med tilknyttede personer har en direkte

eller indirekte indflydelse på mere end 50 pct. af

stemmerettighederne eller direkte eller indirekte ejer mere end 50

pct. af kapitalen eller har ret til at modtage mere end 50 pct. af

overskuddet i datterselskabet. Ved tilknyttede personer

forstås et selvstændigt skattesubjekt, hvori

moderselskabet har direkte eller indirekte indflydelse i form af

stemmerettigheder eller kapitalejerskab på 25 pct. eller

mere, eller hvorfra moderselskabet har ret til at modtage 25 pct.

eller mere af overskuddet. Ved tilknyttede personer forstås

desuden en fysisk person eller et selvstændigt skattesubjekt,

som har direkte eller indirekte indflydelse i form af

stemmerettigheder eller kapitalejerskab på 25 pct. eller mere

i moderselskabet eller har ret til at modtage 25 pct. eller mere af

moderselskabets overskud. Har en fysisk person eller et

selvstændigt skattesubjekt direkte eller indirekte

indflydelse i moderselskabet og et eller flere selvstændige

skattesubjekter på 25 pct. eller mere, anses alle

berørte enheder, herunder moderselskabet, for tilknyttede

personer. Ved bedømmelsen af en fysisk persons

ejerbesiddelser efter 3. og 4. pkt. medregnes direkte og indirekte

indflydelse, som besiddes af den fysiske persons

nærtstående, jf. ligningslovens § 16 H, stk. 6,

eller af en fond eller trust stiftet af den fysiske person eller

dennes nærtstående, eller af fonde og truster stiftet

af disse. Tilsvarende medregnes ejerbesiddelser i en trust, hvori

den fysiske person eller dennes nærtstående har

indskudt aktiver uden at være stifter. Agerer moderselskabet

sammen med en fysisk person eller et selvstændigt

skattesubjekt for så vidt angår stemmerettigheder eller

kapitalejerskab af et andet selvstændigt skattesubjekt, skal

moderselskabet anses som indehaver af alle de berørte

stemmerettigheder eller hele den berørte kapital i det

pågældende selvstændige skattesubjekt.

Stk. 7. Et

moderselskab skal ved indkomstopgørelsen medregne den del af

datterselskabets indkomst opgjort efter danske regler, der svarer

til moderselskabets gennemsnitlige direkte eller indirekte

indflydelse i datterselskabet, jf. stk. 6, 1. pkt., som

moderselskabet har været i besiddelse af i

indkomståret. Besiddes den samme indflydelse i et

datterselskab direkte eller indirekte af flere moderselskaber,

medregnes indflydelsen hos det moderselskab, der besidder den

største direkte eller indirekte indflydelse. Besidder flere

moderselskaber lige stor indflydelse, medregnes indflydelsen hos

det øverste moderselskab. Der medregnes dog kun indkomst

optjent af datterselskabet i den del af moderselskabets

indkomstår, hvor moderselskabet anses for at være

moderselskab for datterselskabet. Indkomsten medregnes i det

indkomstår for moderselskabet, hvor datterselskabets

indkomstår afsluttes.«

15. § 32,

stk. 8, 1. pkt., affattes således:

»Stk. 8.

Ved afståelse af datterselskabets aktiver og passiver, der er

erhvervet eller oparbejdet før moderselskabet blev

moderselskab for datterselskabet, skal handelsværdien

på det tidspunkt, hvor moderselskabet blev moderselskab for

datterselskabet, anvendes i stedet for anskaffelsessummen, hvis

moderselskabet er blevet moderselskab for datterselskabet som

følge af direkte eller indirekte erhvervelse af ejerandele i

datterselskabet fra en ikke tilknyttet person, jf. stk.

6.«

16. I

§ 32, stk. 8, 4. pkt.,

ændres »hvor koncernen fik kontrol over

datterselskabet« til: »hvor moderselskabet blev

moderselskab for datterselskabet«.

17. § 32,

stk. 10, affattes således:

»Stk. 10.

Nedbringer moderselskabet direkte eller indirekte sin ejerandel i

datterselskabet, skal der ved moderselskabets opgørelse af

indkomsten i datterselskabet medregnes den indkomst, som

datterselskabet ville have oppebåret, hvis det havde

afstået samtlige aktiver og passiver, hvis afkast er omfattet

af stk. 5, til handelsværdien på samme tidspunkt, dog

højst et beløb, der forholdsmæssigt svarer til

den nedbragte ejerandel. Har moderselskabet valgt, at der ved

indkomstopgørelsen efter stk. 7 alene skal ske medregning af

CFC-indkomsten, jf. stk. 15, medregnes alene den hertil svarende

del af indkomsten efter 1. pkt. På samme måde medregnes

skattemæssige hensættelser i datterselskabet. 1.-3.

pkt. finder ikke anvendelse, hvis moderselskabet fortsat er

moderselskab for datterselskabet. Der sker dog en

forholdsmæssig beskatning, i det omfang moderselskabets

ejerandel nedbringes. 1.-3. pkt. finder ikke anvendelse, hvis

ejerandelene direkte eller indirekte overdrages til en

nærtstående, som omfattes af ligningslovens § 16

H, eller til et sambeskattet selskab, jf. § 31. Den

nærtstående henholdsvis det sambeskattede selskab

indtræder i moderselskabets anskaffelsessummer og

-tidspunkter efter stk. 8. Der sker dog en forholdsmæssig

beskatning, i det omfang ejerandelen nedbringes.«

18. I

§ 32, stk. 13, 4. pkt.,

ændres »koncernen i hele perioden har bestemmende

indflydelse i datterselskabet« til: »moderselskabet i

hele perioden har været moderselskab for

datterselskabet«.

19. I

§ 32 indsættes som stk. 14-18:

»Stk. 14.

Modtager moderselskabet skattepligtige udbytter fra

datterselskabet, eller er moderselskabet skattepligtigt af

aktieavance ved afståelse af ejerandele i datterselskabet,

kan indkomst, der er medregnet i moderselskabets

indkomstopgørelse efter denne bestemmelse, modregnes i det

skattepligtige udbytte henholdsvis den skattepligtige aktieavance.

Dette gælder dog ikke, i det omfang der er sket modregning

eller udbetaling efter stk. 13. Har moderselskabet valgt, at der

ved indkomstopgørelsen efter stk. 7 alene skal ske

medregning af CFC-indkomsten, jf. stk. 15, kan modregning efter 1.

pkt. alene ske i den hertil svarende del af det skattepligtige

udbytte henholdsvis den skattepligtige aktieavance.

Stk. 15.

Moderselskabet kan vælge alene at medregne datterselskabets

CFC-indkomst ved indkomstopgørelsen efter stk. 7.

Datterselskabets fremførte og overførte underskud

medregnes forholdsmæssigt svarende til den andel, som

datterselskabets CFC-indkomst udgør af datterselskabets

samlede indkomst i det pågældende indkomstår. Den

resterende del af underskuddet kan ikke medregnes eller

fremføres.

Stk. 16.

Moderselskabet skal senest i forbindelse med afgivelse af

oplysninger til told- og skatteforvaltningen efter

skattekontrollovens § 2 for det første

indkomstår, hvor moderselskabet skal medregne et

datterselskabs indkomst efter stk. 1, vælge, om der ved

indkomstopgørelsen efter stk. 7 alene skal ske medregning af

CFC-indkomsten, jf. stk. 15. Valget, der er bindende i 5

indkomstår, gælder for alle moderselskabets

datterselskaber, jf. stk. 6. Hvis valget ikke angives, eller

oplysningerne efter skattekontrollovens § 2 ikke afgives

rettidigt, anses moderselskabet for at have valgt medregning af

datterselskabets samlede indkomst. Indgår moderselskabet i en

sambeskatning, er det ultimative moderselskabs valg i

bindingsperioden bindende for samtlige danske moderselskaber i

sambeskatningen. Moderselskabet skal ved udløbet af

bindingsperioden på ny vælge, om der alene skal ske

medregning af CFC-indkomsten, jf. stk. 15, for en ny

bindingsperiode på 5 indkomstår. Ændrer

moderselskabet medregningsmetode, kan datterselskabets underskud

fra tidligere indkomstår ikke fremføres.

Stk. 17. Bliver

et selskab moderselskab for et datterselskab som følge af

direkte eller indirekte erhvervelse af ejerandele i datterselskabet

fra en ikke tilknyttet person, jf. stk. 6, medregnes indkomst fra

datterselskabets eksisterende immaterielle aktiver ikke til

selskabets CFC-indkomst efter § 32, stk. 5, nr. 3. Ved

eksisterende immaterielle aktiver forstås de immaterielle

aktiver, som datterselskabet ejer på det tidspunkt, hvor

moderselskabet bliver moderselskab for datterselskabet.

Stk. 18. Stk. 17

finder ikke anvendelse, når værdien af datterselskabets

CFC-aktiver på det tidspunkt, hvor moderselskabet bliver

moderselskab for datterselskabet, udgør mere end 50 pct. af

værdien af selskabets samlede aktiver. Ved CFC-aktiver

forstås aktiver, hvis afkast er omfattet af stk. 5. Skal kun

en del af afkastet af et immaterielt aktiv medregnes ved

opgørelsen af CFC-indkomsten efter stk. 5, 3.-5. pkt.,

medregnes kun en forholdsmæssig del af værdien af

aktivet ved opgørelsen af værdien af CFC-aktiverne.

Opgørelsen foretages på baggrund af de

regnskabsmæssige værdier, dog medregnes immaterielle

aktiver til handelsværdien. Aktiver, hvis afkast er

skattefrit, indgår ikke i opgørelsen. Uforrentede

fordringer på varedebitorer m.v. indgår ikke i

opgørelsen. Ved bedømmelsen efter 1. pkt. finder stk.

1, nr. 1, 2. og 3. pkt., tilsvarende anvendelse.«

§ 2

I fondsbeskatningsloven, jf.

lovbekendtgørelse nr. 961 af 17. august 2015, som

ændret senest ved § 1 i lov nr. 1723 af 27. december

2018, foretages følgende ændring:

1. I

§ 3 A, stk. 3, ændres

»som kontrolleres, jf. selskabsskattelovens § 32, stk.

6, af en afgiftspligtig omfattet af stk. 1« til:

»hvormed en afgiftspligtig omfattet af stk. 1 har en

forbindelse som omhandlet i ligningslovens § 2«.

§ 3

I kildeskatteloven, jf.

lovbekendtgørelse nr. 117 af 29. januar 2016, som

ændret bl.a. ved § 8 i lov nr. 652 af 8. juni 2016,

§ 2 i lov nr. 725 af 8. juni 2018, § 27 i lov nr. 745 af

8. juni 2018 og § 5 i lov nr. 1130 af 11. september 2018 og

senest ved § 17 i lov nr. 551 af 7. maj 2019, foretages

følgende ændringer:

1. I

§ 2, stk. 1, nr. 4, 1. pkt.,

udgår », jf. dog stk. 10«.

2. § 2,

stk. 1, nr. 4, 8. pkt., ophæves.

3. I

§ 2 indsættes efter stk. 2

som nye stykker:

»Stk. 3.

Fast driftssted efter stk. 1, nr. 4, foreligger, når personen

eller dødsboet udøver erhverv gennem et fast

forretningssted her i landet. Bygge-, anlægs- eller

monteringsarbejde udgør et fast driftssted fra første

dag.

Stk. 4. Uanset

stk. 3 udgør et fast forretningssted ikke et fast driftssted

efter stk. 1, nr. 4, når det faste forretningssted anvendes

eller opretholdes udelukkende med henblik på udøvelse

af virksomhed af forberedende eller hjælpende karakter. 1.

pkt. finder ikke anvendelse, hvis de funktioner, som personen eller

dødsboet udøver på det i 1. pkt. omhandlede

faste forretningssted, indgår blandt flere gensidigt

supplerende funktioner i en samlet udøvelse af

erhvervsvirksomhed, der ikke er af forberedende eller

hjælpende karakter, og som personen eller dødsboet,

disses nærtstående, jf. ligningslovens § 2, stk.

2, 5. og 6. pkt., eller fysiske eller juridiske personer, hvormed

personen eller dødsboet har en forbindelse som omhandlet i

ligningslovens § 2, udøver gennem faste

forretningssteder her i landet.

Stk. 5. Fast

driftssted efter stk. 1, nr. 4, foreligger, når en fysisk

eller juridisk person her i landet handler på vegne af

personen eller dødsboet og i forbindelse hermed

sædvanligvis indgår aftaler eller sædvanligvis

spiller en afgørende rolle ved indgåelsen af aftaler,

som rutinemæssigt indgås uden væsentligt at blive

ændret af personen eller dødsboet. Det er en

betingelse, at den virksomhed, som den fysiske eller juridiske

person udøver her i landet, ville have medført fast

driftssted for personen eller dødsboet efter stk. 3 og 4,

hvis personen eller dødsboet selv havde udøvet

virksomheden. Det er endvidere en betingelse, at de i 1. pkt.

omhandlede aftaler enten

a) indgås

i personens eller dødsboets navn,

b)

vedrører overdragelse af ejendomsret eller brugsret til

formuegoder ejet af personen eller dødsboet, eller som

personen eller dødsboet har brugsret til, eller

c)

vedrører levering af tjenesteydelser fra personen eller

dødsboet.

Stk. 6. Stk. 5

finder ikke anvendelse, når repræsentanten driver

erhvervsvirksomhed her i landet som uafhængig

repræsentant og handler for personen eller dødsboet

inden for rammerne af denne erhvervsvirksomhed. Handler

repræsentanten udelukkende eller næsten udelukkende

på vegne af en eller flere nærtstående, jf.

ligningslovens § 2, stk. 2, 5. og 6. pkt., eller fysiske eller

juridiske personer, hvormed repræsentanten har en forbindelse

som omhandlet i ligningslovens § 2, anses repræsentanten

ikke for at være en uafhængig repræsentant.

Stk. 7.

Virksomhed med investering i aktier og erhvervelse af fordringer,

gæld og finansielle kontrakter omfattet af kursgevinstloven

anses kun for udøvelse af erhverv efter stk. 1, nr. 4,

når der foreligger næringsvirksomhed. Dette

gælder dog ikke, hvis en nærtstående, jf.

ligningslovens § 2, stk. 2, 5. og 6. pkt., eller en fysisk

eller juridisk person, hvormed personen eller dødsboet har

en forbindelse som omhandlet i ligningslovens § 2,

udøver erhvervsvirksomhed i Danmark og virksomheden som

nævnt i 1. pkt. indgår som et integreret led

heri.«

Stk. 3-9 bliver herefter stk. 8-14.

4. § 2,

stk. 10 og 11,

ophæves.

5. I

§ 65 A, stk. 1, ændres

», der fremgår af § 2, stk. 6, eller af

selskabsskattelovens § 2, stk. 3,« til: »der

fremgår af § 2, stk. 11, eller af selskabsskattelovens

§ 2, stk. 8,«.

§ 4

I kulbrinteskatteloven, jf.

lovbekendtgørelse nr. 1153 af 18. september 2018, foretages

følgende ændring:

1. I

§ 6 A, stk. 2, 3. pkt.,

udgår »omfattet af kildeskattelovens § 1« og

»omfattet af dødsboskattelovens § 1, stk.

2,«.

§ 5

I ligningsloven, jf. lovbekendtgørelse

nr. 806 af 8. august 2019, foretages følgende

ændringer:

1. I

§ 2, stk. 2, 4. pkt., udgår

»omfattet af kildeskattelovens § 1« og

»omfattet af dødsboskattelovens § 1, stk.

2,«.

2. I

§ 2 A, 2. pkt., og § 16 K, stk. 2, 2. pkt., ændres

»stk. 6, 3. pkt.« til: »stk. 6, 3. og 4.

pkt.«

§ 6

I skatteindberetningsloven, jf. lov nr. 1536 af

19. december 2017, som ændret senest ved § 9 i lov nr.

84 af 30. januar 2019, foretages følgende ændring:

1. I

§ 56, stk. 1, indsættes

efter 2. pkt. som nyt punktum:

»Grundlaget for de oplysninger, der skal

indberettes efter regler udstedt i medfør af § 22,

herunder oplysninger til brug for afgørelsen af, om en

oplysning er indberetningspligtig, skal dog opbevares i 5 år

regnet fra udløbet af indberetningsfristen efter regler

udstedt i medfør af § 22.«

§ 7

I skattekontrolloven, lov nr. 1535 af 19.

december 2017, som ændret ved § 6 i lov nr. 1430 af 5.

december 2018 og § 7 i lov nr. 1726 af 27. december 2018,

foretages følgende ændringer:

1. I

§ 37, nr. 1, 5. pkt., udgår

»omfattet af kildeskattelovens § 1« og

»omfattet af dødsboskattelovens § 1, stk.

2,«.

2. § 39,

stk. 3, affattes således:

»Stk. 3.

Den skriftlige dokumentation efter stk. 1 skal udarbejdes

løbende og indgives til told- og skatteforvaltningen senest

60 dage efter fristen for indgivelse af oplysningsskemaet, jf.

skattekontrollovens §§ 11-13. Told- og

skatteforvaltningen kan efter den skattepligtiges anmodning

forlænge fristen efter 1. pkt. for den

pågældende, hvis særlige forhold taler for

det.«

3. I

§ 46, stk. 1, indsættes

»efter § 39«: »rettidigt«.

4. I

§ 46, stk. 1, indsættes som

2. pkt.:

»Dokumentationen kan kun anses for at

være udarbejdet rettidigt, hvis den er udarbejdet og indgivet

i overensstemmelse med § 39, stk. 3.«

5. I

§ 72, stk. 1, indsættes

efter »§ 26, stk. 2,«: »eller dokumentation

for kontrollerede transaktioner, jf. § 39,«.

6. I

§ 73, stk. 1, 1. pkt.,

indsættes efter »§ 2«: », herunder

oplysninger om kontrollerede transaktioner efter §

38,«.

7. I

§ 84, nr. 5, ændres

»efter anmodning fra told- og skatteforvaltningen rettidigt

at indsende« til: »rettidigt at indgive«.

§ 8

Stk. 1. Loven

træder i kraft den 1. januar 2020.

Stk. 2. § 1, nr. 8

og 10-19, §§ 2, 4, og 5, og § 7, nr. 1, 2 og 5, har

virkning for indkomstår, der påbegyndes den 1. januar

2020 eller senere.

Stk. 3. § 1, nr. 9,

har virkning for indkomståret 2019 og senere

indkomstår.

Stk. 4. Selskaber og

foreninger m.v. som nævnt i selskabsskattelovens §

1, § 2, stk. 1, litra a, og fondsbeskatningslovens § 1,

jf. § 12, skal ved opgørelsen af et datterselskabs

eller et fast driftssteds CFC-indkomst og datterselskabets eller

det faste driftssteds samlede skattepligtige indkomst efter

selskabsskattelovens § 32, stk. 4, anse immaterielle aktiver

efter afskrivningslovens § 40, stk. 2, for erhvervet til

handelsværdien ved begyndelsen af det første

indkomstår, der påbegyndes den 1. januar 2020 eller

senere. Den efter 1. pkt. opgjorte anskaffelsessum anvendes

tilsvarende ved beregninger efter selskabsskattelovens § 32,

stk. 7-10. Det er en betingelse, at det immaterielle aktiv ikke har

givet afkast omfattet af selskabsskattelovens § 32, stk. 5,

nr. 6, i de forudgående 3 indkomstår forud for det

første indkomstår, der påbegyndes den 1. januar

2020 eller senere. Er det immaterielle aktiv erhvervet fra et

koncernforbundet selskab, jf. kursgevinstlovens § 4, stk. 2,

eller internt overført til et fast driftssted eller et

hovedkontor, jf. selskabsskattelovens § 8, stk. 4, skal

overdragelsen have medført dansk eller udenlandsk beskatning

af eventuelle genvundne afskrivninger, gevinster eller tab.

Immaterielle aktiver omfattet af 1. pkt. anses for afskrevet

maksimalt efter afskrivningslovens § 40, stk. 2, 1. pkt., fra

og med det første indkomstår, der påbegyndes den

1. januar 2020 eller senere. Er det immaterielle aktiv beskyttet

efter anden lovgivning, og er beskyttelsesperioden den 1. januar

2020 mindre end 7 år, erstattes den sats, der er nævnt

i afskrivningslovens § 40, stk. 2, 1. pkt., med en sats, der

svarer til, at den efter 1. pkt. opgjorte anskaffelsessum afskrives

med lige store årlige beløb over beskyttelsesperioden.

Afskrivninger på et immaterielt aktiv efter 5. og 6. pkt. kan

dog maksimalt udgøre indkomsten fra samme aktiv i det

enkelte indkomstår. Afskrivninger, der ikke er foretaget som

følge af 7. pkt., skal foretages i førstkommende

indkomstår, hvor afskrivningerne kan rummes inden for

indkomsten fra det immaterielle aktiv.«

Bemærkninger til lovforslaget

Almindelige

bemærkninger | Indholdsfortegnelse | | | 1. | Indledning | | | 1.1. | Lovforslagets

formål og baggrund | 2. | Lovforslagets

indhold | | | 2.1. | Implementering af

skatteundgåelsesdirektivets minimumskrav til medlemsstaternes

CFC-regler | | | | 2.1.1. | Gældende

ret | | | | 2.1.2. | Den foreslåede

ordning | | | | | 2.1.2.1. | Skatteundgåelsesdirektivets minimumskrav til

medlemsstaternes CFC-regler | | | | | 2.1.2.2. | Implementering af

skatteundgåelsesdirektivets CFC-regler - de overordnede

elementer | | | | | 2.1.2.3. | Definitionen af

CFC-enhed og kontrol | | | | | 2.1.2.4. | Definitionen af

CFC-indkomst | | | | | 2.1.2.5. | Særligt om

afkast af immaterielle aktiver i opkøbte

selskaber | | | | | 2.1.2.6. | Moderselskabets

medregning af CFC-enhedens indkomst | | | 2.2. | Justering af

definitionen af fast driftssted | | | | 2.2.1. | Gældende

ret | | | | | 2.2.1.1. | Grundprincipperne i

de gældende regler om fast driftssted | | | | | 2.2.1.2. | Fast driftssted som

følge af fast forretningssted | | | | | 2.2.1.3. | Bygge-, anlægs-

eller monteringsarbejde | | | | | 2.2.1.4. | Udelukkende

aktiviteter af forberedende eller hjælpende

karakter | | | | | 2.2.1.5. | Fast driftssted efter

agentreglen | | | | | 2.2.1.6. | Fjernsalg | | | | | 2.2.1.7. | Fast driftssted i

udlandet for fuldt skattepligtige | | | | 2.2.2. | Den foreslåede

ordning | | | | | 2.2.2.1. | Tilpasning til

2017-udgaven af artikel 5 i OECD's modeloverenskomst | | | | | 2.2.2.2. | Fast driftssted som

følge af fast forretningssted, herunder bygge-,

anlægs- eller monteringsarbejde | | | | | 2.2.2.3. | Udelukkende

aktiviteter af forberedende eller hjælpende

karakter | | | | | 2.2.2.4. | Fast driftssted efter

agentreglen og ophævelse af fjernsalgsreglen | | | 2.3. | Fradrag for endelige

underskud | | | | 2.3.1. | Gældende

ret | | | | | 2.3.1.1. | Fradrag for endelige

underskud i udlandet | | | | | 2.3.1.2. | EU-Domstolens praksis

vedrørende fradrag for endelige underskud | | | | 2.3.2. | Den foreslåede

ordning | | | 2.4. | Tydeliggørelse

af muligheden for skønsmæssige ansættelser ved

transfer pricing-forhøjelser | | | | 2.4.1. | Gældende

ret | | | | 2.4.2. | Den foreslåede

ordning | | | 2.5. | Anvendelse af

tvangsbøder ved ikke rettidig indsendelse af dokumentation

for kontrollerede transaktioner | | | | 2.5.1. | Gældende

ret | | | | 2.5.2. | Den foreslåede

ordning | | | 2.6. | Præcisering af

reglerne om skattetillæg ved mangelfulde oplysninger om

kontrollerede transaktioner i oplysningsskemaet | | | | 2.6.1. | Gældende

ret | | | | 2.6.2. | Den foreslåede

ordning | | | 2.7. | Ændring af

opbevaringsperiode for grundlaget for indberetning af finansielle

konti | | | | 2.7.1. | Gældende

ret | | | | 2.7.2. | Den foreslåede

ordning | | | 2.8. | Justering af

personkredsen ved bedømmelsen af bestemmende indflydelse for

personer og dødsboer | | | | 2.8.1. | Gældende

ret | | | | 2.8.2. | Den foreslåede

ordning | | | 2.9. | Definitionen af

nærtstående i reglerne om truster | | | | 2.9.1. | Gældende

ret | | | | 2.9.2. | Den foreslåede

ordning | 3. | Økonomiske

konsekvenser og implementeringskonsekvenser for det

offentlige | 4. | Økonomiske og

administrative konsekvenser for erhvervslivet m.v. | 5. | Administrative

konsekvenser for borgerne | 6. | Miljømæssige konsekvenser | 7. | Forholdet til

EU-retten | 8. | Hørte

myndigheder og organisationer m.v. | 9. | Sammenfattende

skema |

|

1. Indledning

1.1. Lovforslagets

formål og baggrund

Formålet med lovforslaget er for det

første at sikre fuld implementering af de minimumskrav til

CFC-reglerne, der følger af artikel 7 og 8 i Rådets

direktiv 2016/1164/EU af 12. juli 2016 vedrørende regler til

bekæmpelse af metoder til skatteundgåelse, der direkte

indvirker på det indre markeds funktion (herefter

"skatteundgåelsesdirektivet").

De såkaldte CFC-regler har til

formål at hindre, at mobil indkomst vilkårligt kan

flyttes til lavskattelande. CFC-regler går ud på, at

moderselskaber, der flytter aktiver til udenlandske datterselskaber

("Controlled Foreign Companies" - CFC), beskattes i hjemlandet af

den indkomst, der er placeret i udlandet. Herved sikres, at der i

moderselskabets hjemland sker beskatning af værdier, der er

skabt i hjemlandet. CFC-regler er internationalt anerkendte

værnsregler, og sådanne regler indgår derfor

også som et naturligt led i

skatteundgåelsesdirektivet.

Direktivets bestemmelser om CFC-regler

følger OECD's bedste praksis, der er gengivet i Base Erosion

and Profit Shifting (BEPS) rapporten vedrørende

handlingspunkt 3 (Designing Effective Controlled Foreign Company

Rules).

Fælles internationale tiltag er vigtige,

hvis international skatteundgåelse skal bekæmpes

effektivt. Skatteundgåelsesdirektivet er et vigtigt

instrument til at sikre, at alle EU´s medlemsstater har

regler til forebyggelse af skatteundgåelse, der lever op til

visse minimumskrav. Skatteundgåelsesdirektivet skal

således sikre EU-landenes modstandsevne over for

grænseoverskridende metoder til skatteundgåelse

på selskabsskatteområdet. De konkrete tiltag i

skatteundgåelsesdirektivet er dels en udmøntning af

internationalt vedtagne anbefalinger fra OECD, dels andre EU-tiltag

til at imødegå skatteundgåelse. Direktivreglerne

er generelle rammebestemmelser, hvilket betyder, at det overlades

til landene at gennemføre reglernes indhold på den

måde, der passer bedst til det enkelte lands

skattesystem.

Alle de daværende partier i Folketinget

indgik i 2017 en aftale om en styrket indsats mod international

skatteunddragelse. Af aftalen fremgår det bl.a., at

aftalepartierne noterer sig, at der i de senere år har

været stor fremdrift i fora som OECD og EU. Og

aftalepartierne er enige om, at det internationale samarbejde

fortsat skal prioriteres højt. Fokus for den fremadrettede

indsats vil være, at Danmark arbejder aktivt for at sikre

implementering af indgåede aftaler og vedtagelse af

yderligere internationale tiltag. Det indebærer bl.a., at

OECD-standarderne og anbefalingerne skal implementeres i Danmark,

herunder ved implementering af

skatteundgåelsesdirektivet.

Danmark har i mange år været

på forkant med bekæmpelsen af skatteundgåelse. I

dansk ret findes således allerede mange af de regler, der er

blevet drøftet internationalt i de senere år i EU og

OECD. Det er imidlertid væsentligt med henblik på at

skabe mere lige konkurrencevilkår, at andre landes

selskabsskattegrundlag heller ikke kan udvandes, og at selskabernes

overskud ikke kan flyttes til skattelylande. Det arbejde med

bekæmpelse af skatteudhuling og overskudsflytning (BEPS), der

foregik i OECD, og som udmøntede sig i en række

såkaldte BEPS-anbefalinger, har været et

væsentligt bidrag til det internationale samarbejde, der er

nødvendigt, hvis international skatteundgåelse skal

bekæmpes effektivt.

Regeringen anser det derfor også for

positivt, at en række af de væsentligste

BEPS-anbefalinger med skatteundgåelsesdirektivet er blevet

gjort obligatoriske for EU-landene.

Med vedtagelsen af

skatteundgåelsesdirektivet fastsættes der

minimumsregler, som skal modvirke udhuling af

selskabsskattegrundlaget i EU og overførsel af overskud ud

af EU til lande med lav eller ingen beskatning. Netop af hensyn til

dette overordnede formål er det ifølge betragtningerne

til skatteundgåelsesdirektivet afgørende, at landene

som minimum opfylder BEPS-anbefalingerne.

Skatteundgåelsesdirektivet er ikke til hinder for anvendelsen

af bestemmelser, der har til formål at sikre et højere

beskyttelsesniveau for det danske selskabsskattegrundlag.

Sådanne bestemmelser vil kunne være i både dansk

lovgivning og i internationale aftaler (hvilket i praksis vil

være dobbeltbeskatningsoverenskomsterne).

Dele af skatteundgåelsesdirektivet blev

implementeret ved lov nr. 1726 af 27. december 2018. Denne lov

implementerer imidlertid ikke direktivets artikel 7 og 8, der

fastsætter minimumskrav til medlemsstaternes CFC-regler.

I dansk lovgivning er der allerede i dag

CFC-regler. Med dette lovforslag foreslås de gældende

regler justeret, således at skatteundgåelsesdirektivets

regler bliver fuldt ud implementeret i dansk ret, og Danmark lever

op til sine internationale forpligtelser.

Med forslaget har regeringen søgt en

balance, der sikrer, at Danmark fortsat har en robust

selskabsskattebase, men som samtidig søger at mindske de

administrative og økonomiske konsekvenser for helt

almindelige virksomheder.

På den ene side er det hensigten at

sætte barren højere end direktivets minimumskrav.

Danmark er - og skal fortsat være - foregangsland i kampen

mod skatteundgåelse, og en minimumsimplementering ville

indebære en svækkelse af gældende danske regler.

En sådan implementering vurderes at indebære et markant

mindreprovenu, der kan udgøre et milliardbeløb.

På den anden side er det vigtigt, at

Danmark som en lille og åben økonomi ikke

unødigt stiller danske virksomheder dårligere

konkurrencemæssigt. Ved lovforslaget er der derfor lagt

vægt på, at almindelige danske virksomheder ikke rammes

unødigt. Derved sikres fundamentet for mange danske

arbejdspladser - uden at svække reglernes

beskyttelsesniveau.

Med lovforslaget foreslås det på

den baggrund på visse punkter at opretholde gældende

CFC-regler, der går videre end minimumsforpligtelserne i

direktivet. Det drejer sig mere specifikt om, at de danske

CFC-regler finder anvendelse, uanset hvor datterselskabet er

hjemmehørende. De gældende regler herom opretholdes

med henblik på, at de danske selskabsskatteregler fortsat er

robuste og effektive i forhold til bekæmpelse af

skatteundgåelse. Alternativet ville være en kraftig

indskrænkning af det danske selskabsskattegrundlag, som ville

øge multinationale koncerners mulighed for

skatteundgåelse ved at placere koncernens renteudgifter i

Danmark eller ved at placere overskudsgivende mobile aktiviteter i

andre EU- og EØS-lande.

Samtidig foreslås det at målrette

reglerne, således at der så vidt muligt kun sker

beskatning, hvor det er hensigten, idet der dog er lagt vægt

på, at reglerne fortsat er robuste. Lovforslaget vurderes

således ikke at indebære en svækkelse af de

eksisterende CFC-regler.

Formålet med lovforslaget er for det

andet at implementere OECD´s anbefalinger om fast driftssted,

som også udspringer af BEPS-projektet. Anbefalingerne om fast

driftssted er angivet i OECD-rapporten om det 7. handlingspunkt i

BEPS-projektet, "Preventing the Artificial Avoidance of Permanent

Establishment Status". Disse anbefalinger har i 2017

udmøntet sig i ændringer af artikel 5 i OECD´s

modeloverenskomst.

OECD's anbefalinger i handlingspunkt 7 om fast

driftssted skal sikre landenes modstandsevne over for

grænseoverskridende metoder til skatteundgåelse.

Det konkrete tiltag fra OECD går ud på at justere

definitionen af, hvornår der foreligger fast driftssted.

Justeringen indebærer, at virksomheder med

grænseoverskridende aktiviteter ikke kunstigt skal kunne

organisere sig således, at de undgår etablering af et

fast driftssted og dermed beskatning i de lande, de opererer i.

Der er lagt stor vægt på, at

selskaberne og koncernerne både i Danmark og internationalt

har rimelige og lige skattevilkår. Det er således

uhensigtsmæssigt, hvis særligt multinationale koncerner

har mulighed for at mindske deres skattebetalinger ved at anvende

grænseoverskridende metoder til skatteundgåelse. Rent

nationale selskaber og koncerner vil i givet fald være udsat

for ulige skattevilkår sammenlignet med de multinationale

koncerner. Regeringen prioriterer således, at der sikres fair

og lige konkurrencevilkår i Danmark, i EU og globalt.

Lovforslagets formål er for det tredje

at bringe de danske regler om beskatning af danske selskaber,

foreninger og fonde m.v. med udenlandske datterselskaber,

udenlandske faste driftssteder eller fast ejendom beliggende i

udlandet i overensstemmelse med EU-retten.

EU-Domstolen har ved dom af 12. juni 2018 i

sag C-650/16, Bevola og Jens W. Trock, fastslået, at de

danske regler om beskatning af danske selskaber m.v. med

udenlandske faste driftssteder i visse tilfælde er i strid

med artikel 49 i Traktaten om Den Europæiske Unions

Funktionsmåde (TEUF) om retten til fri etablering. Det

skyldes, at danske selskaber m.v. efter gældende regler ikke

har mulighed for at fradrage endelige underskud i udenlandske faste

driftssteder, medmindre der er valgt international sambeskatning.

Dommen har en afledt betydning for danske selskaber m.v. med

udenlandske datterselskaber og fast ejendom beliggende i udlandet.

Danske selskaber m.v. har således tilsvarende efter

gældende regler ikke mulighed for at fradrage endelige

underskud i udenlandske datterselskaber og endelige underskud

vedrørende fast ejendom, der er beliggende i udlandet,

medmindre der er valgt international sambeskatning.

Lovforslagets formål er for det fjerde

at tydeliggøre bestemmelsen om Skatteforvaltningens adgang

til at fastsætte indkomsten vedrørende kontrollerede

transaktioner skønsmæssigt, hvis transfer

pricing-dokumentationen ikke er udarbejdet rettidigt.

Ændringen har til formål at tydeliggøre,

hvornår transfer pricing-dokumentationen skal udarbejdes, og

dermed hvornår Skatteforvaltningen har adgang til at foretage

en skønsmæssig ansættelse.

Tydeliggørelsen er foranlediget af, at Højesteret i

en dom af 31. januar 2019 offentliggjort som SKM 2019.136. HR har

taget stilling til de regler i skattekontrolloven, der var

gældende til og med den 31. december 2018. Det foreslås

endvidere, at transfer pricing-dokumentationen fremover skal

indgives senest 60 dage efter fristen for indgivelse af

oplysningsskemaet.

Det foreslås endelig, at

Skatteforvaltningen skal kunne pålægge en virksomhed

med kontrollerede transaktioner daglige tvangsbøder, hvis

ikke virksomheden indgiver dokumentationen for kontrollerede

transaktioner rettidigt, ligesom det foreslås, at reglerne om

skattetillæg præciseres i forhold til oplysningerne om

kontrollerede transaktioner i oplysningsskemaet.

Lovforslagets formål er for det femte at

bringe de danske opbevaringsregler i overensstemmelse med de

internationale standarder ved at forlænge den periode, som

grundlaget for indberetningerne vedrørende finansielle konti

med tilknytning til udlandet skal opbevares.

Lovforslagets formål er for det sjette

at justere personkredsen ved bedømmelsen af bestemmende

indflydelse, således at der ikke er tvivl om, at ejerandele

og stemmerettigheder for personer og dødsboer medregnes,

uanset om disse er skattepligtige til Danmark eller ej.

Endelig foreslås to mindre

ændringer af reglerne om truster, hvorefter stedbarns- og

adoptivforhold sidestilles med oprindeligt slægtskabsforhold

ved anvendelsen af værnsreglerne.

2. Lovforslagets

indhold

2.1. Implementering

af skatteundgåelsesdirektivets minimumskrav til

medlemsstaternes CFC-regler

2.1.1. Gældende ret

Regler for beskatning af kontrollerede

udenlandske selskaber (CFC-reglerne) blev oprindeligt

indført i Danmark ved lov om ændring af forskellige

skattelove (International beskatning), lov nr. 312 af 17. maj 1995.

Baggrunden for regelsættet var, at kapitalens fri

bevægelighed på globalt plan gav koncerner muligheder

for at samle finansielle aktiviteter i datterselskaber i

lavskattelande og derved udhule det danske beskatningsgrundlag.

Tilsvarende regler var allerede indført i en række

andre lande for at sikre beskatningsgrundlaget i relation til

finansielle og mobile aktiviteter.

Uden CFC-regler er det muligt for

internationale koncerner at placere deres overskydende kapital i et

datterselskab i et lavskatteland og gennem udlån herfra

finansiere aktiviteter i andre af koncernens selskaber i

højskattelande. Herved vil koncernen opnå, at renter

beskattes i lavskattelande, mens renteudgifterne reducerer

skattebetalingen i selskaberne i højskattelande. Tilsvarende

vil koncernen kunne opnå skattefordele ved at placere

immaterielle aktiver som f.eks. patenter og varemærker i

lavskattelande, mens udviklingsomkostningerne placeres i

højskattelande.

Den 12. september 2006 afsagde EU-Domstolen

dom i den såkaldte Cadbury Schweppes-sag (C-196/04), hvor de

britiske CFC-regler blev bedømt. De daværende britiske

regler medførte, at britiske selskaber beskattedes af

overskud i CFC-datterselskaber i andre EU-lande, hvis overskuddet

dér beskattedes på et lavere niveau end i

Storbritannien. Britiske selskaber beskattedes derimod ikke af

overskud i britiske datterselskaber eller af overskud i

datterselskaber i andre EU-lande, hvor beskatningen var på

samme niveau. Domstolen slog fast, at EU-rettens regler om

etableringsfrihed skal fortolkes således, at en sådan

forskelsbehandling ikke er i overensstemmelse med EU-retten, hvis

kontrollerede datterselskaber reelt er etableret i en anden

medlemsstat og dér udøver ægte økonomisk

virksomhed.

De britiske CFC-regler havde store

lighedspunkter med de daværende danske CFC-regler. Det kunne

derfor ikke udelukkes, at de daværende danske CFC-regler i

visse tilfælde medførte beskatning af overskud i

datterselskaber i EU-lande, hvor beskatningen var i strid med

etableringsfriheden. Dommen medførte derfor, at de

daværende danske regler måtte justeres.

Ved lov nr. 540 af 6. juni 2007 blev de danske

CFC-regler derfor udvidet til at omfatte alle datterselskaber,

uanset om der er tale om danske eller udenlandske datterselskaber.

Der er dermed ingen forskelsbehandling. Danske moderselskaber

behandles ens, hvad enten de ejer et dansk datterselskab, et

udenlandsk datterselskab inden for EU/EØS eller et

udenlandsk datterselskab uden for EU/EØS.

CFC-reglerne medfører, at danske

moderselskaber bliver beskattet af indkomsten i kontrollerede

datterselskaber, når datterselskabet overvejende har mobil

indkomst, dvs. indkomst, der relativt nemt kan flyttes til

udlandet. Dette betegnes som CFC-indkomst og omfatter særligt

finansielle indkomster og royalties fra immaterielle aktiver.

Reglerne finder tilsvarende anvendelse på udenlandske

selskabers faste driftssteder i Danmark, der kontrollerer

datterselskaber, og på danske fonde omfattet af

fondsbeskatningsloven. Reglerne finder tillige anvendelse på

danske selskaber og fonde, der har faste driftssteder i

udlandet.

Et moderselskab bliver CFC-beskattet af

datterselskabets indkomst, når følgende 3 betingelser

er opfyldt: 1) Selskabet er direkte eller indirekte aktionær

i datterselskabet, og koncernen har bestemmende indflydelse i

datterselskabet ved at råde over mere end 50 pct. af

stemmerettighederne, jf. selskabsskattelovens § 31 C, 2)

datterselskabets CFC-indkomst udgør mere end 50 pct. af

datterselskabets samlede indkomst, og 3) datterselskabets

finansielle aktiver udgør gennemsnitligt i

indkomståret mere end 10 pct. af selskabets samlede

aktiver.

Reglerne om CFC-beskatning finder ikke

anvendelse, hvis koncernen har valgt international sambeskatning,

idet hele koncernen i så fald er omfattet af dansk

beskatning.

CFC-reglerne skal forhindre, at mobile

indkomster placeres i udlandet for at opnå

skattemæssige fordele. CFC-indkomsten udgøres derfor

af de indkomstarter, som relativt nemt kan placeres uden for

Danmark. Det drejer sig bl.a. om renter, kursgevinster på

fordringer, udbytter, aktieavancer, visse royalties og

indtægter ved finansiel leasing. CFC-reglerne indeholder

også en regel, der skal forhindre, at reglerne omgås

ved, at datterselskabet afstås, i stedet for at

datterselskabet realiserer kursgevinster og aktieavancer ved, at

det afstår sin aktiebeholdning eller sine fordringer.

Nedbringes moderselskabets ejerandel i datterselskabet, skal

moderselskabet derfor beskattes, som om datterselskabet havde

afstået en tilsvarende andel af dets aktiver og passiver

omfattet af kursgevinstloven og aktieavancebeskatningsloven.

Banker og forsikringsselskaber samt andre

selskaber, som driver næring med finansielle indkomster, er

udtrykkeligt nævnt som selskaber med CFC-indkomst. Til

gengæld findes der en særregel om, at Skatterådet

kan tillade, at datterselskaber med koncession til at udøve

bl.a. bank- og forsikringsvirksomhed, og som er underlagt

offentligt tilsyn, undtages fra CFC-reglerne. Det er blandt andet

en forudsætning, at datterselskabets indkomst stammer fra

virksomhed med lokale og uafhængige kunder, og at selskabet

ikke er overkapitaliseret.

Indkomsten i datterselskabet opgøres

efter territorialprincippet, således at indkomsten

opgøres uden medregning af indkomsten i datterselskabets

faste driftssteder, som er beliggende uden for den stat, hvori

datterselskabet er hjemmehørende. Til gengæld finder

CFC-reglerne selvstændig anvendelse på disse faste

driftssteder.

Hvis et selskab opfylder betingelserne for at

skulle CFC-beskattes, skal moderselskabet ved opgørelsen af

den skattepligtige indkomst medregne datterselskabets indkomst.

Dette gælder dog alene, hvis indkomsten er positiv, og kun

for den andel af indkomsten, som svarer til moderselskabets

ejerandel i datterselskabet.

CFC-beskatningen af moderselskabet lempes

efter creditlempelsesprincippet, i det omfang datterselskabet er

blevet beskattet af indkomsten. Datterselskabets skat kan

således fratrækkes i moderselskabets CFC-beskatning.

Der kan dog ikke fratrækkes et større beløb end

moderselskabets CFC-beskatning.

2.1.2. Den

foreslåede ordning

2.1.2.1. Skatteundgåelsesdirektivets minimumskrav til

medlemsstaternes CFC-regler

Skatteundgåelsesdirektivet

fastslår, at EU-landene skal have regler om beskatning af

lavt beskattede kontrollerede udenlandske enheder og faste

driftssteder (CFC-beskatning). Et EU-land skal således

beskatte et selskab af indkomsten i en kontrolleret udenlandsk

enhed eller et fast driftssted beliggende i udlandet, hvis enheden

henholdsvis det faste driftssted er lavt beskattet. Ved

CFC-beskatningen af moderselskabet skal der gives mulighed for at

fradrage den skat, som enheden eller det faste driftssted har

betalt i hjemlandet (creditlempelse).

Direktivets anvendelse af udtrykket enhed skal

ses i lyset af direktivets artikel 1. Udtrykket omfatter

således enheder, der er skattemæssigt

hjemmehørende i et andet land end det EU-land, hvor

moderselskabet er hjemmehørende. Udtrykket omfatter

både (datter)selskaber og andre enheder, der anses for at

være selvstændige skattesubjekter. I det

følgende anvendes betegnelsen datterselskab i stedet for

enhed, da det er begrebet datterselskab, der anvendes i både

de gældende og de foreslåede danske CFC-regler.

Ved lavt beskattet forstås, at den

reelle selskabsskat, som datterselskabet eller det faste driftssted

har betalt, er mindre end halvdelen af, hvad datterselskabet eller

det faste driftssted ville have betalt i moderselskabets hjemland.

Ved opgørelsen af, hvad datterselskabet eller det faste

driftssted ville have betalt i moderselskabets hjemland, anvendes

reglerne i moderselskabets hjemland. Hvis det land, hvor det

udenlandske datterselskab er hjemmehørende, beskatter

datterselskabet uden medregning af indkomsten vedrørende

enhedens faste driftssteder beliggende uden for datterselskabets

hjemland (dvs., indkomsten opgøres efter et

territorialprincip), skal beregningen af den reelle selskabsskat

for datterselskabet dog ligeledes ske efter

territorialprincippet.

Det fremgår af direktivet, at et

datterselskab anses for kontrolleret, hvis moderselskabet selv

eller sammen med tilknyttede personer har en direkte eller

indirekte interesse på mere end 50 pct. af

stemmerettighederne, direkte eller indirekte ejer mere end 50 pct.

af kapitalen eller har ret til at modtage mere end 50 pct. af

overskuddet i datterselskabet. Moderselskabet medregner den del af

datterselskabets indkomst, der svarer til ejerandelen. Begrebet

"tilknyttet selskab" er defineret i direktivets artikel 2, nr. 4.

Det bemærkes, at det begreb, der benyttes i den danske

sprogversion af direktivet, i overensstemmelse med de øvrige

sprogversioner i stedet burde være "tilknyttet person", da

også fysiske personer kan være omfattet. Bestemmelsen i

direktivets artikel 2, nr. 4, medfører bl.a., at to

selskaber er tilknyttede personer, hvis det ene direkte eller

indirekte ejer 25 pct. af stemmerne, kapitalen eller overskuddet i

det andet selskab, eller hvis en fysisk person ejer 25 pct. af

stemmerne, kapitalen eller overskuddet i begge selskaber. Den

fysiske person i eksemplet vil efter direktivet også

være en tilknyttet person.

Det fremgår af direktivet, at der ved en

eventuel efterfølgende beskatning af udbytter fra

datterselskabet eller avancer på aktier i datterselskabet

skal tages højde for indkomst, der har været

CFC-beskattet.

Direktivet opstiller to alternative modeller

for CFC-beskatning:

a) Moderselskabet

medregner datterselskabets (eller selskabet medregner det faste

driftssteds) positive CFC-indkomst opgjort efter reglerne i

moderselskabslandet (direktivets artikel 7, stk. 2, litra a).

b) Moderselskabet

medregner datterselskabets (eller selskabet medregner det faste

driftssteds) kunstigt overførte indkomst, dvs. indkomst, der

hidrører fra arrangementer, der ikke er reelle, og som

udelukkende er oprettet med det hovedformål at opnå en

skattefordel (direktivets artikel 7, stk. 2, litra b).

Model a finder efter direktivet ikke

anvendelse, når det kontrollerede udenlandske datterselskab

udøver en væsentlig økonomisk aktivitet, der

understøttes af personale, udstyr, aktiver og lokaler.

EU-landene kan dog ifølge direktivet vælge at

begrænse undtagelsen til tilfælde, hvor datterselskabet

er hjemmehørende i EU eller EØS.

CFC-indkomst er defineret i direktivteksten og

omfatter renter eller anden indkomst fra finansielle aktiver,

royalties eller anden indkomst fra intellektuelle aktiver, udbytter

og aktieavancer, indkomst fra finansiel leasing, indkomst fra

forsikrings- og bankvirksomhed eller anden finansiel virksomhed

samt i visse tilfælde indkomst fra faktureringsselskaber.

Ved anvendelse af model a kan EU-landene

vælge at fritage datterselskaber og faste driftssteder, hvis

1/3 eller mindre af datterselskabets/det faste driftssteds indkomst

er CFC-indkomst. EU-landene kan også vælge at fritage

finansielle selskaber, hvis 1/3 eller mindre af

datterselskabets/det faste driftssteds CFC-indkomst hidrører

fra transaktioner med moderselskabet eller dets tilknyttede

selskaber. Finansielle selskaber er defineret i direktivets artikel

2, nr. 5, og omfatter bl.a. banker og forsikringsselskaber.

Ved anvendelse af model b anses et arrangement

for ikke at være reelt, i det omfang datterselskabet (eller

det faste driftssted) ikke ville eje aktiverne eller ikke ville

påtage sig den risiko, der genererer indkomsten, hvis ikke

det var kontrolleret af moderselskabet. Ved ikke reelle

arrangementer vil det være moderselskabet, der varetager

ledelsesopgaverne vedrørende de aktiver og risici, der

skaber datterselskabets indkomst. Moderselskabet skal alene

medregne den indkomst, der genereres gennem de aktiver og risici,

som knytter sig til de ledelsesopgaver, der varetages af

moderselskabet. Indkomsten beregnes i overensstemmelse med

armslængdeprincippet.

EU-landene kan ved anvendelsen af model b

fritage datterselskaber og faste driftssteder med lavt overskud

eller lav fortjenstmargin.

2.1.2.2. Implementering af skatteundgåelsesdirektivets

CFC-regler - de overordnede elementer

Direktivets bestemmelser om CFC-beskatning er

udformet på baggrund af OECD-rapporten om det 3.

handlingspunkt i BEPS-projektet - "Designing Effective Controlled

Foreign Company Rules". Rapporten indeholder anbefalinger i form af

elementer, som landene bør medtage med henblik på at

gøre CFC-regler effektive. Rapporten peger på seks

grundelementer.

Det første element er definitionen af

en CFC-enhed og af kontrol. Anbefalingen er at definere en

CFC-enhed bredt, så definitionen omfatter alle former for

virksomhedsenheder, herunder faste driftssteder, så det ikke

er muligt at omgå reglerne ved at ændre enhedens

juridiske form. For så vidt angår kontrol er

anbefalingen, at CFC-reglen som minimum bør gælde ved

direkte eller indirekte ejerskab af mere end 50 pct. af

datterselskabet i enten juridisk eller økonomisk forstand.

Med henblik på at forhindre omgåelse kan kontrolkravet

opgøres samlet for koncernforbundne selskaber og for

selskaber, der optræder i fællesskab.

Det andet element er undtagelser fra

CFC-beskatning. Anbefalingen er, at landene bør undtage

datterselskaber, der er underlagt en effektiv beskatning, der i

tilstrækkelig grad svarer til niveauet i moderselskabslandet.

Det anerkendes imidlertid i rapporten, at EU-landene i denne

forbindelse kan have særlige udfordringer som følge af

EU-Domstolens praksis om reglerne om etableringsfrihed, jf. om

denne praksis ovenfor i punkt 2.1. Rapporten nævner, at

EU-lande kan sikre overholdelse af EU-retten på flere

måder. En af disse er at sikre, at der ikke er

forskelsbehandling mellem datterselskaber i andre EU-lande og

nationale datterselskaber.

Det tredje element er definitionen af

CFC-indkomst. Her er anbefalingen, at CFC-reglerne bør

indeholde en definition, som sikrer, at de former for indkomst, der

giver anledning til skatteundgåelsesproblemer, omfattes af

reglerne. Den præcise afgrænsning overlades til det

enkelte land. Det påpeges i rapporten, at definitionen ikke

bør være udformet alt for formalistisk. En

formalistisk tilgang kan særligt give anledning til problemer

ved CFC-beskatning af indkomst fra immaterielle aktiver. Indkomsten

kan eksempelvis fremstå som indkomst fra salg af varer til

tredjemand, men salgsprisen indeholder også afkastet på

de immaterielle aktiver. Det er derfor ikke tilstrækkeligt at

fokusere på royaltyindkomst i datterselskabet, hvis

CFC-reglerne skal adressere skatteundgåelsesproblemerne. En

alt for formalistisk tilgang kan også medføre, at

CFC-beskatningen omfatter for meget. Det kan eksempelvis være

tilfældet, hvis en reel forsikringsvirksomhed med

uafhængige kunder udsættes for CFC-beskatning.

Det fjerde element vedrører

opgørelsen af CFC-indkomsten. Anbefalingen er her, at

indkomsten opgøres efter reglerne i moderselskabslandet.

Samtidig anbefales det, at underskud i CFC-selskabet alene kan

anvendes til modregning i indkomst fra CFC-selskabet eller andre

CFC-selskaber i samme land.

Det femte element omhandler, hvilken andel af

CFC-selskabets indkomst der skal medregnes hos moderselskabet. Det

anbefales, at der tages hensyn til både ejerandelen og

ejerperioden. Beskatningen bør ske med selskabsskattesatsen

i moderselskabslandet.

Det sjette element indeholder anbefalinger,

der skal forhindre, at CFC-beskatningen medfører

dobbeltbeskatning. Anbefalingerne er, at der gives fradrag for de

skatter, der betales af CFC-selskabet og andre selskaber af

CFC-selskabets indkomst (creditlempelse), samt at udbytter og

avancer på aktier i CFC-selskabet skattefritages, hvis

indkomsten i CFC-selskabet tidligere er blevet beskattet.

Direktivets bestemmelser om CFC-beskatning

følger anbefalingerne fra OECD-rapporten og indeholder

regler vedrørende alle seks elementer.

Det foreslås, at udgangspunktet for

implementeringen af direktivets minimumskrav er at fastholde de

grundprincipper for CFC-beskatning af danske moderselskaber med

kontrollerede datterselskaber, der ligger til grund for den

gældende bestemmelse i selskabsskattelovens § 32. Det

bemærkes, at de gældende CFC-regler vurderes at

udgøre et effektivt værn mod flytning af mobile

indkomster, og at de også i vidt omfang opfylder direktivets

minimumskrav til CFC-reglerne. De gældende regler lever

således fuldt op til minimumskravene i direktivet bl.a.

vedrørende de sidste tre af de ovennævnte elementer,

dvs. i relation til reglerne om opgørelsen af

CFC-indkomsten, medregningsandelen og lempelse for beskatningen af

datterselskabet. Der foreslås derfor ingen ændringer af

de gældende regler på disse punkter.

På en række punkter er justeringer

dog nødvendige, jf. særligt nedenfor i afsnit 2.1.2.3.

om definitionen af CFC-enhed og kontrol og 2.1.2.4. om definitionen

af CFC-indkomst. Desuden foreslås en række yderligere

ændringer, som vurderes at være hensigtsmæssige.

Det bemærkes herved, at det er centralt, at CFC-reglerne

også fortsat skal opfylde deres grundlæggende funktion

som værn mod flytning af mobile indkomster, men at det

samtidig bør tilstræbes, at reglerne er

målrettede, således at de ikke indebærer en

beskatning af danske moderselskaber, der vil kunne hæmme dem

unødigt i konkurrencen mod koncerner, hvis moderselskaber

har skattemæssigt hjemsted i andre lande.

Det bemærkes overordnet, at

selskabsskattelovens § 32 finder tilsvarende anvendelse for

fonde omfattet af fondsbeskatningsloven. Justeringerne i de

gældende regler, der gennemgås nedenfor, vil derfor

have tilsvarende virkning for beskatningen af indkomsten i fondenes

datterselskaber.

Det foreslås, at justeringerne af

CFC-reglerne har virkning for indkomstår, der

påbegyndes den 1. januar 2020 eller senere. Det

bemærkes, at skatteundgåelsesdirektivets minimumskrav

til CFC-reglerne skulle have været gennemført af

medlemsstaterne senest den 31. december 2018, og de nationale

gennemførselsbestemmelser skulle have været anvendt

fra den 1. januar 2019. Direktivets implementeringsfrist er

således ikke er overholdt, jf. herom også nedenfor i

punkt 7.

2.1.2.3. Definitionen af CFC-enhed og kontrol

Det foreslås, at de danske CFC-regler

følger direktivet og BEPS-anbefalingerne for så vidt

angår definitionen af, hvornår der foreligger en

CFC-enhed omfattet af CFC-reglerne, og for så vidt

angår kontrolbegrebet.

Det foreslås, at alle datterselskaber,

der er selvstændige skattesubjekter (herefter

datterselskabet), skal omfattes af reglerne. Det er hermed ikke

afgørende, om datterselskabet er etableret i den ene eller

anden virksomhedsform. CFC-reglerne vil endvidere fortsat finde

tilsvarende anvendelse på danske selskabers faste

driftssteder i udlandet. Justeringerne af CFC-reglerne har

tilsvarende virkning for beskatningen af indkomsten i selskabernes

faste driftssteder.

Det foreslås, at der ikke

indføres undtagelser til CFC-reglerne baseret på

beskatningsniveauet for datterselskabet. De danske CFC-regler vil

dermed fortsat gælde for alle kontrollerede datterselskaber,

uanset hvor datterselskabet er hjemmehørende. De danske

CFC-regler vil således fortsat ikke indebære nogen

forskelsbehandling, idet et dansk moderselskab behandles ens, hvad

enten det ejer et dansk datterselskab, et udenlandsk datterselskab

inden for EU/EØS eller et udenlandsk datterselskab uden for

EU/EØS. Dette sikrer, at de danske regler fortsat er robuste

over for flytning af mobile indkomster til datterselskaber, uanset

hvor datterselskabet er hjemmehørende.

Direktivet giver medlemslandene mulighed for

at undtage finansielle selskaber fra CFC-reglerne, hvis 1/3 eller

mindre af CFC-indkomsten hidrører fra transaktioner med

moderselskabet selv eller med tilknyttede selskaber. Det

foreslås, at denne undtagelse skal erstatte den

gældende dispensationsmulighed i selskabsskattelovens §

32, stk. 2, hvorefter Skatterådet efter ansøgning kan

fritage finansielle selskaber fra CFC-beskatning. Det

foreslås, at finansielle selskaber defineres på samme

måde som i direktivet.

I tilfælde, hvor indkomsten i

datterselskabet allerede beskattes i det danske moderselskab, er

der ikke grundlag for beskatning efter CFC-reglerne, idet en

sådan beskatning tværtimod ville indebære

dobbeltbeskatning. De allerede gældende undtagelser,

hvorefter CFC-reglerne ikke finder anvendelse, når

datterselskabet er omfattet af international sambeskatning med

moderselskabet, og når moderselskabets aktier i

datterselskabet (CFC-enheden) er aktier i et investeringsselskab

omfattet af aktieavancebeskatningslovens § 19 eller aktier,

der ejes gennem et livsforsikringsselskab, foreslås derfor

opretholdt. Det bemærkes, at indkomsten i datterselskabet i

de to sidste situationer allerede lagerbeskattes i Danmark.

Det foreslås, at CFC-reglerne fremover

heller ikke skal finde anvendelse, når aktierne i

datterselskabet ejes gennem enten et arbejdsmarkedsrelateret

livsforsikringsaktieselskab, der beskattes efter

pensionsafkastbeskatningsloven, eller et investeringsselskab

omfattet af aktieavancebeskatningslovens § 19, når

moderselskabet eller den direkte ejer af investeringsbeviserne m.v.

beskattes efter aktieavancebeskatningslovens § 19 A.

Også i disse tilfælde bliver indkomsten i

datterselskabet allerede lagerbeskattet i Danmark, således at

beskatning efter CFC-reglerne ville indebære

dobbeltbeskatning.

Det foreslås endvidere, at

kontrolbegrebet justeres i overensstemmelse med direktivet. Det

foreslås, at et datterselskab anses for kontrolleret, hvis

moderselskabet selv eller sammen med tilknyttede personer har en

direkte eller indirekte indflydelse på mere end 50 pct. af

stemmerettighederne, direkte eller indirekte ejer mere end 50 pct.

af kapitalen eller har ret til at modtage mere end 50 pct. af

overskuddet i datterselskabet. Det foreslås, at

kontrolkravets opfyldelse skal bero på en samlet

opgørelse af ejerandele, stemmerettigheder og

overskudsandele, der besiddes af tilknyttede personer.

Det foreslås, at det i CFC-reglerne i

overensstemmelse med definitionen i direktivets artikel 2, nr. 4,

fastlægges, hvilken kreds af juridiske og fysiske personer

der anses for tilknyttede personer. Definitionen medfører,

at der ved moderselskabets tilknyttede personer forstås:

- Et

selvstændigt skattesubjekt, hvor moderselskabet har direkte

eller indirekte indflydelse i form af stemmerettigheder eller

kapitalejerskab på 25 pct. eller mere eller har ret til at

modtage 25 pct. eller mere af overskuddet i det selvstændige

skattesubjekt, eller

- en fysisk person

eller et selvstændigt skattesubjekt, som har direkte eller

indirekte indflydelse i form af stemmerettigheder eller

kapitalejerskab på 25 pct. eller mere eller har ret til at

modtage 25 pct. eller mere af overskuddet i moderselskabet.

Hvis en fysisk person eller et

selvstændigt skattesubjekt direkte eller indirekte har

indflydelse i moderselskabet og en eller flere selvstændige

skattesubjekter på 25 pct. eller mere, vil alle

berørte enheder, herunder moderselskabet, skulle anses for

tilknyttede personer.

Det foreslås desuden, at der ved

bedømmelsen af en fysisk persons ejerbesiddelser medregnes

direkte og indirekte indflydelse, som besiddes af den fysiske

persons nærtstående familiemedlemmer, af en fond eller

trust stiftet af den fysiske person eller dennes

nærtstående eller af fonde og truster stiftet af disse.

En tilsvarende tilføjelse i forhold til direktivets

definition af tilknyttede personer findes i den gældende

bestemmelse og foreslås opretholdt med henblik på, at

definitionen af tilknyttede personer ikke omgås ved at dele

ejerskabet med nærtstående familiemedlemmer.

Det fremgår af OECD-rapporten, at

landene med henblik på at forhindre omgåelse kan

opgøre kontrolkravet samlet for selskaber, der

optræder i fællesskab. Det foreslås i

overensstemmelse hermed, at det ikke skal være muligt at

omgå CFC-beskatningen ved, at to uafhængige selskaber

agerer i fællesskab og opretter et fællesejet

CFC-selskab. En tilsvarende bestemmelse findes i den gældende

CFC-regel. Bestemmelsen foreslås dog omformuleret,

således at den svarer til formuleringen i

skatteundgåelsesdirektivet.

2.1.2.4. Definitionen af CFC-indkomst

Det foreslås i relation til definitionen

af CFC-indkomst, at de gældende regler justeres med

udgangspunkt i direktivets model a (direktivets artikel 7, stk. 2,

litra a). Systematikken i denne model svarer i store træk til

systematikken i den gældende danske CFC-regel i

selskabsskattelovens § 32.

Det bemærkes, at det vurderes at ville

udgøre en væsentlig svækkelse af værnet

mod flytning af mobile indkomster, såfremt CFC-reglerne i

stedet blev udformet i overensstemmelse med direktivets model b,

hvorefter moderselskabet alene skal medregne den del af

CFC-selskabets indkomst, der hidrører fra arrangementer, der

ikke er reelle, og som udelukkende er oprettet med det

hovedformål at opnå en skattefordel.

Direktivet medfører, at den

gældende definition skal ændres på to punkter.