From:

Rose Bjare, Peter

Sent:

14. december 2018 08:43

To:

Cc:

'[email protected]' <[email protected]>; 'Mads Fallesen'

<[email protected]>; 'Tina Grønlund' <[email protected]>

Subject:

L28 - Bilag 19

TIL SKATTEMINISTERIET

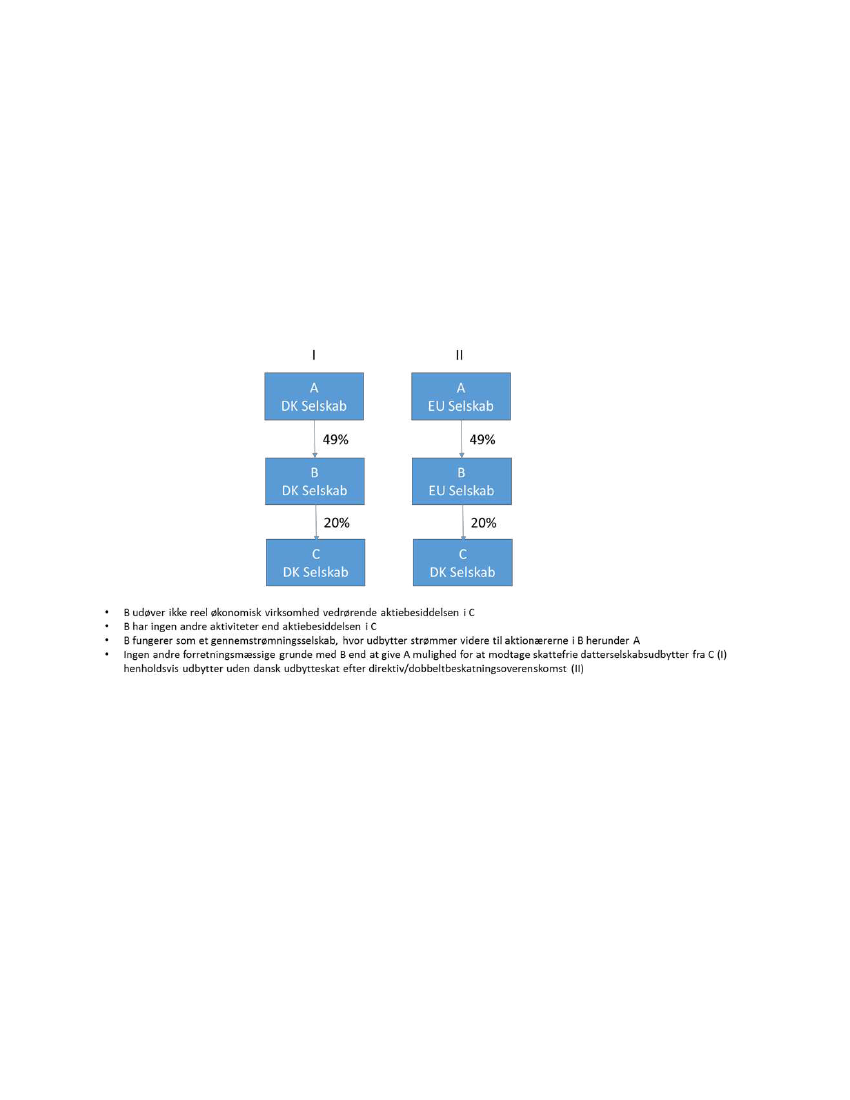

Vedrørende vores henvendelse i går optrykt som bilag 19 vil vi gerne præcisere vores spørgsmål i forhold

til skatteomgåelsesklausulen og anvendelsen af danske mellemholdingselskaber i forhold til

nedenstående eksempel.

Vi skal således anmode Skatteministeriet om at bekræfte, at den eksisterende skatteomgåelsesklausul i

ligningslovens § 3 omfatter "II", således at udlodninger fra C, der betales videre til A er undergivet

begrænset skattepligt. Der henvises bl.a til Skatterådets afgørelse i år, SKM2018.466, hvor Skatterådet

fandt, at spørger ikke havde godtgjort, at et holdingselskab i Singapore var stiftet af forretningsmæssige

årsager, der var tilstrækkelige i forhold til den fordel, der vil kunne opnås ved arrangementet.

Skatteministeriet anmodes samtidigt om at svare på, hvorvidt den foreslåede generelle

omgåelsesklausul, der også skal gælde rene danske forhold, vil betyde, at "I" også vil blive omfattet af

ligningslovens § 3 med den konsekvens, at A skal beskattes af udbytter, der udloddes fra C, og som

betales videre til A?

Det kan forudsætningsvis lægges til grund, at forholdet ikke er omfattet af værnsreglerne

(mellemholdingreglerne) i ABL § 4A, og at A ikke ville kunne modtage skattefrie datterselskabsudbytter

fra C, hvis A's indirekte aktiebesiddelse på 9,8% i C udgjorde en direkte aktiebesiddelse i C.

Besvarelsen indeholder således også en stillingtagen til, om den generelle skatteomgåelsesklausul har

samme anvendelsesområde for danske holdingselskaber som for udenlandske holdingselskaber i forhold