L 110 (som fremsat): Forslag til lov om ændring

af selskabsskatteloven, aktieavancebeskatningsloven,

fusionsskatteloven og andre skattelove. (Skattefri omstrukturering

af selskaber og justering af sambeskatningsreglerne m.v.).

Fremsat den 13. december 2006 af

skatteministeren (Kristian Jensen)

Forslag

til

Lov om ændring af selskabsskatteloven,

aktieavancebeskatningsloven, fusionsskatteloven og andre

skattelove

(Skattefri omstrukturering af selskaber og

justering af sambeskatningsreglerne m.v.)

§ 1

I lov om indkomstbeskatning af

aktieselskaber m.v. (selskabsskatteloven), jf.

lovbekendtgørelse nr. 1125 af 21. november 2005, som

ændret bl.a. ved § 2 i lov nr. 1181 af 12. december

2005, § 4 i lov nr. 1182 af 12. december 2005,

§ 9 i lov nr. 406 af 8. maj 2006 og senest ved

§ 18 i lov nr. 515 af 7. juni 2006, foretages

følgende ændringer:

1. I § 2

A, stk. 5 , ændres »§ 6,

stk. 5« til: »§ 6,

stk. 4«.

2. I § 2

A, stk. 8 , ændres

€œ§ 31» til: § 31

A«.

3. Efter

§ 2 A indsættes:

» § 2 B. Hvis et

selskab eller en forening m.v. som nævnt i § 1 har

gæld eller lignende til en person eller et selskab, som er

hjemmehørende i udlandet, og fordringen m.v. efter

udenlandske skatteregler anses for at være egenkapital, anses

gælden m.v. ligeledes for at være egenkapital ved den

danske indkomstopgørelse. 1. pkt. finder kun anvendelse,

hvis den udenlandske person eller det udenlandske selskab har

bestemmende indflydelse over selskabet eller hvis selskaberne er

koncernforbundne, jf. ligningslovens § 2.

Stk. 2. Kvalifikation efter

stk. 1 medfører, at selskabets rentebetalinger og

kurstab anses for at være udbytteudlodninger.

Stk. 3. Stk. 1-2 finder

tilsvarende anvendelse på selskaber omfattet af

§ 2, stk. 1, litra a og b.«

4. I § 3,

stk. 5 , ændres »§ 2, stk. 1,

litra c)« til: »§ 2, stk. 1, litra c, og

skattepligt efter kulbrinteskatteloven for så vidt

angår indtægt som nævnt i lovens

§ 4«.

5. I § 3

A, stk. 4, 2. pkt., indsættes efter »hver af

ejerne«: », jf. dog 3. pkt.«

6. I § 3

A, stk. 4, indsættes som 3. pkt. :

»Hvis en ejer har valgt opgørelse efter

§ 13 F, medregnes indkomst, der i indkomståret er

indtjent af aktieselskabet, til ejerens indkomst efter

§ 13 F.«

7. I § 4,

stk. 2, 2. pkt. , indsættes efter »op til 18

måneder«: », medmindre andet følger af

§ 10, stk. 5«.

8. I

§ 8 indsættes efter stk. 2 som nyt

stykke:

» Stk. 3. Et selskab kan uanset

stk. 2 hvert år vælge at medregne indkomst fra

alle faste driftssteder i fremmede stater, Færøerne

eller Grønland, hvortil der er knyttet mobile borerigge.

Negativ indkomst efter 1. pkt. kan kun modregnes i tilsvarende

positiv indkomst for de følgende år. Ved tilvalg og

fravalg efter 1. pkt. finder stk. 4 henholdsvis stk. 5

tilsvarende anvendelse.«

Stk. 3-6 bliver herefter stk. 4-7.

9. § 8, stk. 3 , der

bliver stk. 4 , affattes således:

» Stk. 4. Overførsel af

aktiver og passiver, som ikke i forvejen er omfattet af dansk

beskatning, internt i selskabet til et fast driftssted eller

hovedkontor i Danmark sidestilles med erhvervelse fra

koncernforbundet selskab. § 8 B finder tilsvarende

anvendelse. Overførsel af aktiver og passiver, som efter

overførslen ikke længere er omfattet af dansk

beskatning, internt i selskabet til et fast driftssted eller et

hovedkontor i en fremmed stat, på Færøerne eller

i Grønland sidestilles med salg til koncernforbundet selskab

til handelsværdien på

overførselstidspunktet.«

10. I

§ 13, stk. 2 , indsættes efter

»stk. 8-14«: »eller § 13

F«.

11. I

§ 13, stk. 13, 3. pkt. , ændres

»Ligningslovens § 16 A, stk. 12, 3.-5.

pkt.,« til: »Ligningslovens § 16 A,

stk. 11, 3.-5. pkt.,«.

12. I § 13

F, stk. 3, 1. pkt., udgår »efter

bestemmelserne i en med fremmed stat, med Grønland eller

Færøerne indgået overenskomst til

undgåelse af dobbeltbeskatning og ligningslovens

§ 33 F eller« og », og § 33

F«, og i § 13 F, stk. 3, 2. pkt., udgår

»efter bestemmelserne i en med fremmed stat, med

Grønland eller Færøerne indgået

overenskomst til undgåelse af dobbeltbeskatning og

ligningslovens § 33 F eller« og »og § 33

F«.

13. I § 13

F indsættes som stk. 6 og 7 :

» Stk. 6. Ved afhændelse

af fast ejendom erhvervet før den 1. januar 1998 beskattes

den del af skattepligtig fortjeneste eller tab, der vedrører

perioden fra erhvervelsestidspunktet til den 1. januar 1998 efter

reglerne i afskrivningsloven og ejendomsavancebeskatningsloven.

Afskrivninger foretaget efter indkomståret 1997

tillægges den skattepligtige indkomst efter stk. 1.

Stk. 7. Ved afhændelse af fast

ejendom erhvervet den 1. januar 1998 eller senere tillægges

foretagne afskrivninger den skattepligtige indkomst efter

stk. 1.«

14. I § 29

B, stk. 2 , indsættes som 3.-5. pkt. :

»Når et selskab, der ikke indgår i

en sambeskatning eller alle selskaber i en sambeskatning i

løbet af et indkomstår etablerer ny

koncernforbindelse, jf. § 31 C, og indkomsten i selskabet

eller selskaberne inden etableringen af koncernforbindelsen ikke

medregnes under sambeskatningen ved indkomstårets

udløb, kan acontoskat, som selskabet eller selskaberne har

betalt inden etableringen af koncernforbindelsen, i stedet

henføres til denne indkomstperiode. Det er en betingelse, at

anmodning herom indgives af de berørte selskaber senest 3

måneder efter etableringen af koncernforbindelsen. Der

beregnes ikke tillæg efter stk. 6 af acontoskat som

nævnt i 3. pkt.«

15. I

§ 31, stk. 1, 1. pkt. , ændres

»eller § 2, stk. 1, litra a og b,« til:

», § 2, stk. 1, litra a og b, eller

kulbrinteskattelovens § 21, stk. 4,«.

16. § 31, stk. 1, 3.

pkt. , affattes således:

»I stk. 2-7 sidestilles faste ejendomme

og tilknyttet virksomhed efter kulbrinteskatteloven med faste

driftssteder.«

17. I

§ 31, stk. 3, 2. pkt., indsættes

efter »skattemæssige afskrivninger«: »,

herunder straksfradrag efter afskrivningslovens

§ 18,«.

18. I

§ 31, stk. 3 , indsættes som

6.-9. pkt. :

»Etableres koncernforbindelse ved erhvervelse

af et selskab, som ikke har drevet erhvervsmæssig virksomhed

forud for etableringen af koncernforbindelsen, og selskabets

egenkapital fra stiftelsen har henstået som et

ubehæftet kontant indestående i et pengeinstitut, anses

koncernforbindelsen for etableret ved indkomstårets

begyndelse. 6. pkt. finder tilsvarende anvendelse ved stiftelse af

et nyt selskab, i det omfang selskabet ikke i forbindelse med

stiftelsen tilføres aktiver eller passiver fra selskaber,

som ikke er en del af koncernen. Hvis et selskab ved stiftelsen

bliver ultimativt moderselskab, gælder 6.-7. pkt. kun ved

spaltninger som nævnt i 9. pkt. og ved aktieombytninger, hvor

der ikke etableres eller ophører koncernforbindelse mellem

andre selskaber. 1.-4. pkt. gælder ikke ved spaltning af et

ultimativt moderselskab, som har ét direkte ejet

datterselskab, og som i det pågældende indkomstår

ikke har haft anden erhvervsmæssig aktivitet end at eje

aktierne i datterselskabet, hvis de modtagende selskaber stiftes

ved spaltningen eller er selskaber som nævnt i 6. pkt., og

der ikke ved spaltningen etableres eller ophører

koncernforbindelse mellem andre selskaber.«

19. § 31, stk. 6 ,

affattes således:

» Stk. 6. Ved udnyttelse af

underskud i danske selskaber og faste driftssteder i Danmark skal

administrationsselskabet forpligte sig til betaling til

underskudsselskabet af et beløb svarende til den i

§ 17, stk. 1, nævnte procent

(skatteværdien) af det udnyttede underskud senest på

dagen for rettidig skattebetaling efter § 30. Danske

selskaber og faste driftssteder i Danmark, som udnytter underskud i

danske selskaber eller faste driftssteder i Danmark, skal forpligte

sig til betaling til administrationsselskabet af et beløb

svarende til skatteværdien af underskudsudnyttelsen.

Betalingsforpligtelserne efter 1. og 2. pkt. kan undlades, hvis et

andet koncernselskab, jf. § 31 C, betaler

underskudsselskabet for underskudsudnyttelsen. Det er en

betingelse, at dette andet koncernselskab uden beskatning, jf.

§ 31 D, kan yde tilskud til det selskab, der udnytter

underskuddet. Danske selskaber og faste driftssteder i Danmark,

hvis indkomstskat betales af administrationsselskabet, skal

forpligte sig til betaling til administrationsselskabet af et

beløb svarende til den betalte indkomstskat. Betalingerne

som nævnt i dette stykke har ingen skattemæssige

konsekvenser for betaleren eller modtageren.«

20. § 31, stk. 7 ,

affattes således:

» Stk. 7. Ved opgørelsen

af den skattepligtige indkomst kan et sambeskattet fast driftssted

i Danmark eller et sambeskattet datterselskab i Danmark vælge

at se bort fra underskud, der overføres til modregning i

dets indkomst fra andre sambeskattede selskaber eller faste

driftssteder efter reglerne i stk. 2. Det er en betingelse, at

det faste driftssteds henholdsvis datterselskabets indkomst

medregnes ved indkomstopgørelsen i udlandet, og at den

pågældende stats lempelse for den danske beskatning

svarer til lempelsesmetoden i ligningslovens § 33. Det

beløb, der ses bort fra, fordeles forholdsmæssigt

på de enkelte underskudsgivende kilder og fremføres

sammen med eventuelt resterende underskud til anvendelse i senere

indkomstår efter reglerne i ligningslovens

§ 15.«

21. § 31 A, stk. 1, 5.

pkt. , affattes således:

»I stk. 2-13 sidestilles faste ejendomme

og tilknyttet virksomhed efter kulbrinteskatteloven med faste

driftssteder.«

22. I § 31

A, stk. 6, 1. pkt. , indsættes efter

»udenlandske selskaber«: »og faste driftssteder i

udlandet«.

23. I § 31

A, stk. 10 , indsættes efter 3. pkt.:

»Genbeskatningssaldoen nedbringes ikke med

skatteværdien af overskud, i det omfang overskuddet skyldes

renteindtægter og kursgevinster på fordringer på

selskaber i sambeskatningen.«

24. I § 31

A, stk. 10 , ændres »1.-4. pkt.« til:

»1.-5. pkt.«.

25. I § 31

A, stk. 10 , ændres to steder »5. pkt.«

til: »6. pkt.«.

26. I § 31

C, stk. 2, nr. 3 , ændres »denne« til:

»dette«.

27. I § 31

C, stk. 2, nr. 4 , ændres »en anden

virksomhed« til: »et andet selskab«.

28. I § 31

C, stk. 3 , indsættes som 2. pkt. :

»Et datterselskab kan kun have ét

moderselskab.«

29. Efter

§ 31 C indsættes:

» § 31 D. Ved

opgørelsen af den skattepligtige indkomst medregner

selskaber og foreninger m.v. ikke tilskud fra koncernforbundne

selskaber eller foreninger m.v., jf. § 31 C. Dette

gælder dog kun, hvis tilskudsyderen er koncernens ultimative

moderselskab, eller hvis tilskudsyderen skattefrit kan udlodde

udbytte til et selskab i koncernen efter § 13,

stk. 1, nr. 2. Ved tilskud mellem to selskaber

(søsterselskaber) med fælles direkte eller indirekte

moderselskab finder 1. pkt. kun anvendelse, hvis det fælles

moderselskab ejer mindst 10 pct. af aktiekapitalen i tilskudsyderen

i en sammenhængende periode på mindst et år,

inden for hvilken periode tilskudstidspunktet skal ligge. Ved

tilskud i kalenderårene 2007 og 2008 er kravet til

ejerandelen 15 pct. Hvis det fælles moderselskab kun ejer

tilskudsyderen indirekte, skal betingelserne være opfyldt i

hvert ejerled. Udenlandske moderselskaber og ejerled skal

være omfattet af direktiv 90/435/EØF eller opfylde

betingelserne for frafald eller nedsættelse af

udbyttebeskatning efter bestemmelserne i en

dobbeltbeskatningsoverenskomst med en fremmed stat,

Færøerne eller Grønland. 1. pkt. finder kun

anvendelse, hvis koncernforbindelsen mellem tilskudsyderen og

€" modtageren eksisterer i en sammenhængende periode

på mindst et år, inden for hvilken periode

tilskudstidspunktet skal ligge.

Stk. 2. Stk. 1 omfatter ikke

udlodninger af deklareret udbytte til aktionærerne.

Stk. 1 omfatter heller ikke andre udbytteudlodninger til

aktionærer eller tilskud til indirekte aktionærer.

Betalingen i 2. pkt. anses dog for omfattet af stk. 1 og 6,

hvis betaleren opnår fradrag for betalingen efter udenlandske

regler.

Stk. 3. Selskaber, der yder tilskud

til koncernforbundne selskaber, jf. § 31 C, har i ingen

tilfælde fradrag for tilskuddet.

Stk. 4. Tilskudsyderen og

€"modtageren skal være selskaber og foreninger m.v., der

sambeskattes efter § 31, eller selskaber og foreninger

m.v., der sambeskattes eller ville kunne sambeskattes efter

§ 31 A. Tilskudsyderen kan ikke være et

investeringsselskab efter aktieavancebeskatningslovens regler.

Stk. 5. Der foretages indeholdelse af

skat af tilskuddene, såfremt tilskudsmodtageren ville have

været skattepligtig af udbytter fra tilskudsyderen, jf.

§ 2, stk. 1, litra c, hvis tilskudsmodtageren var

moderselskab til tilskudsyderen. Indeholdelsen sker efter reglerne

i kildeskattelovens §§ 65 og 65 A.

Stk. 6. Uanset stk. 1 medregnes

koncerntilskud ved indkomstopgørelsen, hvis et udenlandsk

koncernforbundet selskab har fradrag for koncerntilskuddet efter

udenlandske skatteregler.«

30. I

§ 32, stk. 1 , indsættes som nr.

4 :

»4) Moderselskabets aktier i

datterselskabet ejes ikke gennem en juridisk person, der beskattes

efter reglerne i § 13 F.«

§ 2

I lov om den skattemæssige

behandling af gevinst og tab ved afståelse af aktier m.v.

(aktieavancebeskatningsloven), jf. lovbekendtgørelse nr.

1017 af 10. oktober 2006, foretages følgende

ændringer:

1. I § 8,

stk. 2 , indsættes som 3. og 4.

pkt. :

»Til udbytte fra det aktietabsgivende selskab

medregnes ethvert tilskud og udbytte af

udbyttepræferenceaktier ydet af det aktietabsgivende selskab

samt koncernselskaber, som det aktietabsgivende selskab

direkte eller indirekte har bestemmende indflydelse over, til

koncernselskaber, som det aktietabsgivende selskab ikke har direkte

eller indirekte bestemmende indflydelse over. Ved koncernforbundne

selskaber forstås selskaber i samme koncern efter

selskabsskattelovens § 31 C.«

2. I § 17,

stk. 2 , indsættes som 2. og 3.

pkt. :

»Til udbytte fra det aktietabsgivende selskab

medregnes ethvert tilskud og udbytte af

udbyttepræferenceaktier ydet af det aktietabsgivende selskab

samt koncernselskaber, som det aktietabsgivende selskab

direkte eller indirekte har bestemmende indflydelse over, til

koncernselskaber, som det aktietabsgivende selskab ikke har direkte

eller indirekte bestemmende indflydelse over. Ved koncernforbundne

selskaber forstås selskaber i samme koncern efter

selskabsskattelovens § 31 C.«

3. Efter

§ 36 indsættes i kapitel 7 :

» § 36 A. Ombytning

af aktier kan ske uden tilladelse fra told- og skatteforvaltningen,

når såvel det erhvervende som det erhvervede selskab er

omfattet af begrebet selskab i en medlemsstat i artikel 3 i

direktiv 90/434/EØF eller er selskaber, som svarer til

aktie- eller anpartsselskaber, men som er hjemmehørende i

lande uden for EU. Det er en betingelse, at de aktionærer,

der ved ombytningen bliver aktionærer i det erhvervende

selskab, ved indkomstopgørelsen benytter reglerne i

stk. 4, og at det erhvervende selskab, ved

indkomstopgørelsen benytter reglerne i stk. 5.

§ 36, stk. 1, 2. og 5. pkt., § 36,

stk. 2 og 4, og fusionsskattelovens § 9,

§ 11, stk. 1, 2. og 3. pkt., og § 11,

stk. 2, finder tilsvarende anvendelse.

Stk. 2. I tilfælde, hvor et

selskab erhverver hele aktiekapitalen i et andet selskab, eller

hvor et selskab, der i forvejen ejer aktier i et andet selskab,

erhverver resten af aktiekapitalen i det andet selskab, sker der

ikke beskatning efter §§ 8, 12-14, 17-19,

§ 21, stk. 1, og § 22, hvis de

aktionærer, der ved ombytningen bliver aktionærer i det

erhvervende selskab, benytter reglerne i stk. 4, og det

erhvervende selskab, benytter reglerne i stk. 5. Stk. 1,

3. pkt., finder tilsvarende anvendelse.

Stk. 3. Det er en betingelse for

anvendelse af stk. 1, at værdien af vederlagsaktierne

med tillæg af en eventuel kontant udligningssum svarer til

handelsværdien af de ombyttede aktier.

Stk. 4. Aktier i det erhvervende

selskab, som aktionærerne modtager som vederlag for aktier i

det erhvervede selskab, behandles ved

indkomstopgørelsen, som om de var

erhvervet på samme tidspunkt og for samme anskaffelsessum som

de ombyttede aktier. Dog skal en aktionær, der er et selskab

m.v., og som før ombytningen var aktionær i både

det erhvervede og det erhvervende selskab, ved

indkomstopgørelsen behandle alle sine aktier i det

erhvervende selskab, som om de var erhvervet på

ombytningstidspunktet. Det gælder dog ikke, hvis

aktionæren på ombytningstidspunktet har ejet alle sine

aktier i begge selskaber i mere end tre år.

Stk. 5. Aktier i det erhvervede

selskab behandles ved indkomstopgørelsen, som om de var

erhvervet på ombytningstidspunktet for den oprindelige

anskaffelsessum. Den oprindelige anskaffelsessum opgøres

efter § 26. Hvis den oprindelige anskaffelsessum er

højere end handelsværdien af aktierne på

ombytningstidspunktet, fastsættes anskaffelsessummen dog til

handelsværdien på ombytningstidspunktet.

Stk. 6. Har det erhvervende selskab

på ombytningstidspunktet uudnyttede fradragsberettigede tab

på aktier, kan disse tab uanset § 8, stk. 2 og

3, ikke fradrages i gevinst ved salg af aktier i det erhvervede

selskab.

Stk. 7. En aktieombytning, der er sket

uden tilladelse fra told- og skatteforvaltningen, anses som en

afståelse af aktierne i det erhvervede selskab til tredjemand

på ombytningstidspunktet, hvis det erhvervende selskab i en

periode på tre år regnet fra ombytningstidspunktet

modtager skattefrit udbytte af aktierne i det erhvervede selskab,

der overstiger det erhvervende selskabs andel af det

regnskabsmæssige resultat for det indkomstår, hvor

ombytningen er gennemført, og de to følgende

indkomstår. I det omfang udbytte som nævnt i 1. pkt.

overstiger det regnskabsmæssige resultat med et beløb,

der svarer til det erhvervende selskabs andel af tidligere

års regnskabsmæssige resultat, som ikke tidligere er

blevet udloddet, anses aktierne i det erhvervede selskab dog ikke

for afstået efter 1. pkt. Ved anvendelsen af 1. og 2. pkt.

modregnes et negativt regnskabsmæssigt resultat

vedrørende tidligere indkomstår. Til udbytte efter 1.

pkt. medregnes ethvert tilskud eller udbytte af

udbyttepræferenceaktier ydet af det erhvervede selskab samt

af koncernselskaber, som det erhvervede selskab direkte eller

indirekte har bestemmende indflydelse over, til koncernselskaber,

som det erhvervede selskab ikke har direkte eller indirekte

bestemmende indflydelse over. Ved koncernforbundne selskaber

forstås selskaber i samme koncern efter selskabsskattelovens

§ 31 C.

Stk. 8. Senest samtidig med

indgivelsen af selvangivelsen for det indkomstår, hvor

aktieombytningen er gennemført, skal det erhvervende selskab

give told- og skatteforvaltningen oplysning om, at selskabet har

deltaget i en aktieombytning efter reglerne i stk. 1.

Stk. 9. Stk. 1-8 finder ikke

anvendelse på en aktieombytning, hvor en aktionær, der

er et selskab med bestemmende indflydelse i det erhvervede selskab,

ombytter aktier i dette selskab, der har været ejet i mindre

end tre år, med aktier i et selskab der er

hjemmehørende i udlandet.«

§ 3

I lov om fusion, spaltning og

tilførsel af aktiver m.v. (Fusionsskatteloven), jf.

lovbekendtgørelse nr. 1129 af 21. november 2005, som

ændret bl.a. ved § 2 i lov nr. 1182 af 12. december

2005, § 5 i lov nr. 1414 af 21. december 2005,

§ 11 i lov nr. 509 af 7. juni 2006 og senest ved

§ 5 i lov nr. 514 af 7. juni 2006, foretages

følgende ændringer:

1. § 3 og

§ 4 ophæves.

2. § 5, stk. 1, 3. og

4. pkt. , ophæves.

3. I § 8,

stk. 1 , indsættes efter 2. pkt.:

»Aktiver, som skal afskrives

forholdsmæssigt i det indskydende selskab, jf.

selskabsskattelovens § 31, stk. 3, kan også

kun afskrives forholdsmæssigt i det modtagende

selskab.«

4. I § 8,

stk. 8 , ændres »§ 6,

stk. 5,« til: »§ 6,

stk. 4,«.

5. I § 10,

stk. 2, 2. pkt. , ændres »Ligningslovens

§ 16 A, stk. 12,« til: »Ligningslovens

§ 16 A, stk. 11,«.

6. § 15, stk. 1, 2.

og 3. pkt. , ophæves.

7. § 15, stk. 6 ,

affattes således:

» Stk. 6. §§ 9 og

11 finder tilsvarende anvendelse ved fusion af selskaber eller

foreninger, der alle er hjemmehørende i udlandet, hvis

selskaberne ikke beskattes efter reglerne i stk. 3.«

8. I § 15

a, stk. 1 , indsættes som 4.-8. pkt. :

»Ved spaltning af et selskab har selskaberne

som nævnt i 1. pkt. adgang til beskatning efter reglerne i

§ 15 b, stk. 1 og 2, uden at der er opnået

tilladelse hertil fra told- og skatteforvaltningen, hvis

selskabsdeltagerne i det indskydende selskab ved

indkomstopgørelsen benytter reglerne i § 15 b,

stk. 7, og udlodning af udbytte m.v. fra det eller de

modtagende selskaber m.v. sker i overensstemmelse med

§ 15 b, stk. 8. § 15 b, stk. 3,

finder tilsvarende anvendelse ved spaltninger, der er sket uden

told- og skatteforvaltningens tilladelse. 4. pkt. finder ikke

anvendelse, hvis det indskydende selskab har mere end én

selskabsdeltager, og en eller flere af disse har været

selskabsdeltagere i mindre end 3 år uden at have rådet

over flertallet af stemmerne, og samtidig er selskabsdeltagere i

det modtagende selskab, hvor de tilsammen råder over

flertallet af stemmerne. Uanset om selskabsdeltageren har erhvervet

aktierne i det indskydende selskab med skattemæssig

succession, anses selskabsdeltageren ved anvendelsen af 6. pkt. for

at have været selskabsdeltager fra det tidspunkt, hvor

selskabsdeltageren har erhvervet aktierne. 4. pkt. finder heller

ikke anvendelse, hvis en selskabsdeltager, der er

hjemmehørende i udlandet, har bestemmende indflydelse i det

indskydende selskab.«

9. I § 15

a, stk. 2 , indsættes som 2. og 3.

pkt. :

»Det er en betingelse for anvendelsen af

stk. 1, 4. pkt., at værdien af de tildelte aktier eller

anparter med tillæg af en eventuel kontant udligningssum

svarer til handelsværdien af de overførte aktiver og

passiver. Det er endvidere en betingelse for anvendelsen af

stk. 1, 4. pkt., at forholdet mellem aktiver og gæld,

der overføres til det modtagende selskab, svarer til

forholdet mellem aktiver og gæld i det indskydende

selskab.«

10. I § 15

a indsættes som stk. 6 :

» Stk. 6. Senest samtidig med

indgivelsen af selvangivelsen for det indkomstår, hvor en

spaltning efter reglerne i stk. 1, 4. pkt., er

gennemført, skal det modtagende selskab give told- og

skatteforvaltningen oplysning om, at selskabet har deltaget i en

spaltning uden tilladelse fra told- og

skatteforvaltningen.«

11. I § 15

b, stk. 4 , indsættes efter 1. pkt.:

»Ved anvendelse af reglerne anvendes

spaltningsdatoen for det indskydende selskab, hvis det indskydende

selskab og det eller de modtagende selskaber ikke har samme

spaltningsdato.«.

12. I § 15

b, stk. 6 , indsættes som 3. og 4.

pkt. :

»Ved spaltning af selskaber som nævnt i

1. pkt., kan reglerne i stk. 7 anvendes uden told- og

skatteforvaltningens tilladelse. Stk. 8 finder tilsvarende

anvendelse.«

13. I § 15

b indsættes som stk. 7 og 8 :

» Stk. 7. Er der sket spaltning

uden told- og skatteforvaltningens tilladelse, finder stk. 4

og 5 tilsvarende anvendelse. Stk. 4 finder dog alene

anvendelse med de undtagelser, der følger af 3.-6. pkt. Er

selskabsdeltageren et selskab m.v., anses aktierne i det eller de

modtagende selskaber for anskaffet på tidspunktet for

spaltningen. Ophører det indskydende selskab ikke ved

spaltningen, og er selskabsdeltageren et selskab m.v., anses

aktierne i det indskydende selskab tillige for anskaffet på

tidspunktet for spaltningen. Er selskabsdeltageren et selskab m.v.,

som på tidspunktet for spaltningen havde aktier i det eller

de modtagende selskaber, anses disse aktier for anskaffet på

tidspunktet for spaltningen, uanset om det indskydende selskab

ophører ved spaltningen eller ej.

Stk. 8. Stk. 1-7 finder ikke

anvendelse på spaltning, der er sket uden told- og

skatteforvaltningens tilladelse, hvis selskabsdeltageren i en

periode på tre år regnet fra spaltningstidspunktet

modtager skattefrit udbytte af aktierne i det modtagende selskab,

der overstiger selskabsdeltagerens andel af det

regnskabsmæssige resultat for det indkomstår, hvor

spaltningen er sket, og de to følgende indkomstår. Det

gælder dog ikke i det omfang udbytte som nævnt i 1.

pkt. overstiger det regnskabsmæssige resultat med et

beløb, der svarer til selskabsdeltagerens andel af tidligere

års regnskabsmæssige resultat, som ikke tidligere er

blevet udloddet. Ved anvendelsen af 1. og 2. pkt. modregnes et

negativt regnskabsmæssigt resultat vedrørende

tidligere indkomstår. Til udbytte efter 1. pkt. medregnes

ethvert tilskud eller udbytte af udbyttepræferenceaktier ydet

af det modtagende selskab samt af koncernselskaber, som det

modtagende selskab direkte eller indirekte har bestemmende

indflydelse over, til koncernselskaber, som det modtagende selskab

ikke har direkte eller indirekte bestemmende indflydelse over. Ved

koncernforbundne selskaber forstås selskaber i samme koncern

efter selskabsskattelovens § 31 C.«

14. I § 15

c, stk. 1 , indsættes som 4. og 5.

pkt.:

»Ved tilførsel af aktiver har

selskaberne som nævnt i 1. pkt. adgang til beskatning efter

§ 15 d, uden at der er opnået tilladelse hertil fra

told- og skatteforvaltningen, hvis udlodning af udbytte fra det

modtagende selskab sker i overensstemmelse med § 15 d,

stk. 8, og anskaffelsestidspunktet for aktier, som det

indskydende selskab på tidspunktet for tilførslen

ejede i det modtagende selskab, fastsættes i overensstemmelse

med § 15 d, stk. 4, 4. pkt. 4. pkt. finder ikke

anvendelse, hvis det indskydende selskab er hjemmehørende i

udlandet og har fast driftssted i Danmark og samtidig har

bestemmende indflydelse i det modtagende selskab.«

15. I § 15

c, stk. 2 , indsættes som 3. og 4.

pkt.:

»Det er en betingelse for anvendelsen af

stk. 1, 4. pkt., at værdien af de tildelte aktier eller

anparter i det modtagende selskab svarer til handelsværdien

af de tilførte aktiver. Det er endvidere en betingelse for

anvendelsen af stk. 1, 4. pkt., at forholdet mellem aktiver og

gæld, der overføres til det modtagende selskab, svarer

til forholdet mellem aktiver og gæld i det indskydende

selskab.«

16. I § 15

c indsættes som stk. 5:

» Stk. 5. Senest samtidig med

indgivelsen af selvangivelsen for det indkomstår, hvor en

tilførsel af aktiver efter reglerne i stk. 1, 4. pkt.,

er gennemført, skal det modtagende selskab give told- og

skatteforvaltningen oplysning om, at selskabet har deltaget i en

tilførsel af aktiver uden tilladelse fra told- og

skatteforvaltningen.«

17. I § 15

d, stk. 4 , indsættes som 3. og 4.

pkt. :

»Aktier i det modtagende selskab, som det

indskydende selskab modtager i forbindelse med tilførslen,

anses for anskaffet på tidspunktet for tilførslen.

Ejede det indskydende selskab aktier i det modtagende selskab

på tidspunktet for en tilførsel af aktiver, der er

sket uden told- og skatteforvaltningens tilladelse, jf.

§ 15 c, stk. 1, 4. pkt., skal det indskydende

selskab anse sådanne aktier for at være anskaffet

på tidspunktet for tilførslen.«

18. I § 15

d indsættes som stk. 7 og 8:

» Stk. 7. Er der sket

tilførsel af aktiver uden tilladelse fra told- og

skatteforvaltningen, og har det indskydende selskab på

tilførselstidspunktet uudnyttede fradragsberettigede tab

på aktier, kan dette tab uanset aktieavancebeskatningslovens

§ 8, stk. 2 og 3, ikke fradrages i gevinst ved salg

af aktier i det modtagende selskab.

Stk. 8. Stk. 1-7 finder ikke

anvendelse for tilførsel af aktiver, der er sket uden

tilladelse fra told- og skatteforvaltningen, hvis det indskydende

selskab i en periode på tre år regnet fra

tilførselstidspunktet modtager skattefrit udbytte af

aktierne i det modtagende selskab, der overstiger det indskydende

selskabs andel af det regnskabsmæssige resultat for det

indkomstår, hvor tilførslen er sket, og de to

følgende indkomstår. Det gælder dog ikke i det

omfang, udbytte som nævnt i 1. pkt. overstiger det

regnskabsmæssige resultat med et beløb, der svarer til

det indskydende selskabs andel af tidligere års

regnskabsmæssige resultat, som ikke tidligere er blevet

udloddet. Ved anvendelsen af 1. og 2. pkt. modregnes et negativt

regnskabsmæssigt resultat vedrørende tidligere

indkomstår. Til udbytte efter 1. pkt. medregnes ethvert

tilskud eller udbytte af udbyttepræferenceaktier ydet af det

modtagende selskab samt af koncernselskaber, som det modtagende

selskab direkte eller indirekte har bestemmende indflydelse over,

til koncernselskaber, som det modtagende selskab ikke har direkte

eller indirekte bestemmende indflydelse over. Ved koncernforbundne

selskaber forstås selskaber i samme koncern efter

selskabsskattelovens § 31 C.«

§ 4

I Konkursskatteloven, jf.

lovbekendtgørelse nr. 1011 af 4. oktober 2006, foretages

følgende ændring:

1. I § 12,

stk. 1 , ændres »§ 6,

stk. 5,« til: »§ 6,

stk. 4,«.

§ 5

I lov om skattemæssig behandling af

gevinst og tab på fordringer, gæld og finansielle

kontrakter (kursgevinstloven), jf. lovbekendtgørelse nr. 978

af 28. september 2006, foretages følgende

ændringer:

1. I § 4,

stk. 1 , indsættes efter 1. pkt.:

»Dette gælder tillige tab på

fordringer på sambeskattede selskaber og selskaber, der vil

kunne sambeskattes, jf. selskabsskattelovens §§ 31

og 31 A.«

2. I § 8,

1. pkt., indsættes efter »koncernforbundne

selskaber, jf. § 4, stk. 2,«: »og

sambeskattede selskaber, jf. selskabsskattelovens

§§ 31 og 31 A,«.

3. I § 8,

2. pkt., indsættes efter » tidspunktet for

gældseftergivelsen«: », medmindre debitor er

skattefri af tilskud ydet af kreditor efter selskabsskattelovens

§ 31 D«.

4. I § 8,

3. pkt., indsættes efter »koncernforbundne

selskaber, jf. § 4, stk. 2,«: »og

sambeskattede selskaber samt selskaber, der vil kunne sambeskattes,

jf. selskabsskattelovens § 31 A,«.

5. I § 24,

stk. 1, 2. pkt., indsættes efter »

tidspunktet for gældseftergivelsen«: », medmindre

debitor er skattefri af tilskud ydet af kreditor efter

selskabsskattelovens § 31 D«.

§ 6

I lov om påligningen af

indkomstskat til staten (ligningsloven), jf.

lovbekendtgørelse nr. 1061 af 24. oktober 2006, som

ændret ved § 2 i lov nr. 405 af 8. maj 2006,

foretages følgende ændringer:

1. I § 2,

stk. 1, ophæves nr. 4 og 5, og i

stedet indsættes:

»4) der har et fast driftssted beliggende i

udlandet,

5) der er en udenlandsk fysisk eller juridisk

person med et fast driftssted i Danmark, eller

6) der er en udenlandsk juridisk person omfattet

af kulbrinteskattelovens § 21, stk. 4,«

2. I § 2,

stk. 1, affattes 2. pkt. således:

»Med juridiske personer i nr. 1 og stk. 3

sidestilles selskaber og foreninger m.v., der efter danske

skatteregler ikke udgør et selvstændigt skattesubjekt,

men hvis forhold er reguleret af selskabsretlige regler, en

selskabsaftale eller en foreningsvedtægt.«

3. I

§ 2 indsættes som

stk. 6:

» Stk. 6. Det er en

forudsætning for at nedsætte ansættelsen af den

skatte- eller udlodningspligtige indkomst i henhold til

stk. 1, at der foretages en korresponderende forhøjelse

af den anden part. Ved kontrollerede transaktioner med udenlandske

fysiske eller juridiske personer og faste driftssteder er det en

forudsætning, at den korresponderende indkomst medregnes ved

indkomstopgørelsen i det pågældende andet

land.«

4. I § 15,

stk. 2, 1. pkt., ændres »§ 6,

stk. 5,« til: »§ 6,

stk. 4,«.

5. I § 15,

stk. 4, indsættes efter »sker i forbindelse

med«: »et tilskud efter selskabsskattelovens

§ 31 D eller«.

6. I § 15,

stk. 5, 3. og 4. pkt., indsættes efter

»det foretagne«: »tilskud eller«.

7. I § 15,

stk. 10, indsættes som 9. pkt.:

»Hvis et moderselskab eller en moderforening

mellem begyndelsen af underskudsåret og afslutningen af det

indkomstår, hvori underskuddet ønskes fradraget, har

nedbragt sin ejerandel til mindre end 25 pct. eller forhøjet

sin ejerandel til 25 pct. eller derover, anvendes reglerne i 1.

pkt. ved afgørelsen af, om der er sket ejerskifte efter

stk. 7.«

8. I § 16

A indsættes som stk. 12:

» Stk. 12. Uanset stk. 1

behandler selskaber, der opfylder betingelserne for at modtage

skattefrit udbytte efter selskabsskattelovens § 2,

stk. 1, litra c, og § 13, stk. 1, nr. 2,

fortjeneste og tab ved udlodninger som nævnt i stk. 2 og

3 efter de almindelige regler om beskatning af fortjeneste eller

tab ved afståelse af aktier m.v..«

9. I § 16

B, stk. 3, indsættes efter 1. pkt.:

»Stk. 1 finder ikke anvendelse, når

aktierne m.v. afstås af et selskab, der opfylder

betingelserne for at modtage skattefrit udbytte efter

selskabsskattelovens § 2, stk. 1, litra c, og

§ 13, stk. 1, nr. 2.«

10. I § 33

H, stk. 1 , indsættes som 5. pkt. :

»Sambeskattede selskaber, jf.

selskabsskattelovens § 31 og § 31 A, anses for

en samlet enhed ved anvendelse af 1.-4. pkt.«

§ 7

I lov om beskatning af visse

pensionskapitaler m.v. (pensionsafkastbeskatningsloven), jf.

lovbekendtgørelse nr. 1075 af 5. november 2006, som

ændret ved § 5 i lov nr. 513 af 7. juni 2006,

foretages følgende ændring:

1. I § 12

a, stk. 3 , udgår to steder »efter

bestemmelserne i en med fremmed stat, med Grønland eller

Færøerne indgået overenskomst til

undgåelse af dobbeltbeskatning og ligningslovens

§ 33 F eller« og to steder »og ligningslovens

§ 33 F«.

§ 8

I lov om indkomstskat for personer m.v.

(personskatteloven), jf. lovbekendtgørelse nr. 959 af 19.

september 2006, foretages følgende ændring:

1. I § 13

a, stk. 1, 1. pkt. , ændres »§ 6,

stk. 5,« til: »§ 6,

stk. 4,«.

§ 9

I skatteforvaltningsloven, jf.

lovbekendtgørelse nr. 907 af 28. august 2006, som

ændret ved § 4 i lov nr. 405 af 8. maj 2006, foretages

følgende ændring:

1. I

§ 26 indsættes efter stk. 7 som nyt

stykke:

» Stk. 8. Fristerne i

stk. 1 og 2 udløber først i det sjette år

efter indkomstårets udløb for skattepligtige, der er

omfattet af aktieavancebeskatningslovens § 36 A,

stk. 7 eller fusionsskattelovens § 15 b,

stk. 8, eller § 15 d, stk. 8, for så vidt

angår overdragelse af aktier, aktiver og passiver som led i

en aktieombytning, spaltning eller tilførsel af

aktiver.«

Stk. 8 bliver herefter stk. 9

§ 10

I Skattekontrolloven, jf.

lovbekendtgørelse nr. 1126 af 24. november 2005, som

ændret bl.a. ved § 8 i lov nr. 308 af 19. april

2006 og senest ved § 11 i lov nr. 516 af 7. juni 2006,

foretages følgende ændringer:

1. I § 3

B, stk. 1 , ophæves nr. 4 og 5 ,

og i stedet indsættes:

» 4) der har et fast driftssted beliggende

i udlandet,

5) der er en udenlandsk fysisk eller juridisk

person med et fast driftssted i Danmark, eller

6) der er en udenlandsk juridisk person omfattet

af kulbrinteskattelovens § 21, stk. 4,«

2. I § 3

B, stk. 1, 2. pkt. , indsættes efter »nr.

1«: »og stk. 3«.

§ 11

I lov nr. 386 af 27. maj 2005 om

beskatning af søfolk, som ændret senest ved

§ 69 i lov nr. 428 af 6. juni 2005, foretages

følgende ændringer:

1. Efter lovens titel

indsættes: »( Sø

mandsbeskatningsloven)«.

2. § 2, nr. 1, 1. pkt. ,

affattes således:

»1. Dansk skib : Et skib, som er

registreret med hjemsted her i landet med en bruttotonnage på

20 tons eller derover, og som udelukkende anvendes til

erhvervsmæssig befordring af passagerer eller gods, som

bugser- og bjærgningsfartøj eller som

kabellægningsfartøj.«

3. § 2, nr. 2 , affattes

således:

»2. Udenlandsk skib : Et skib med en

bruttotonnage på 20 tons eller derover, som udelukkende

anvendes til erhvervsmæssig befordring af passagerer eller

gods, som bugser- og bjærgningsfartøj eller som

kabellægningsfartøj, og som ikke anses for et dansk

skib.«

4. I

§ 2 indsættes som stk. 2 :

» Stk. 2. Stk. 1, nr. 3, litra

a-c og litra e finder tilsvarende anvendelse ved virksomhed med

kabellægningsfartøjer samt stenfiskerfartøjer,

herunder sandsugere.«

5. Efter § 5

indsættes:

» § 5 a.

§ 5 finder uanset tonnageskattelovens bestemmelser

tilsvarende anvendelse ved arbejde om bord på

kabellægningsfartøjer, jf. dog stk. 2.

Stk. 2. Ved arbejde om bord på

kabellægningsfartøj inden for EU/EØS finder

§ 5 udelukkende anvendelse i tilfælde, hvor skibets

virksomhed med søtransport af kabeltromler m.v. i

løbet af et indkomstår målt i forhold til

tilbagelagte sømil udgør mindst 50 pct. af skibets

samlede virksomhed. Sø mil tilbagelagt under

kabellægning og opgaver i tilknytning hertil anses ikke som

søtransport. Det er en betingelse, at fartøjet har

hjemsted i en EU- eller EØS-medlemsstat.«

6. § 9, stk. 3 ,

1. pkt., affattes således:

»Den skat, der efter stk. 1 og 2 beregnes

for personer, der er hjemmehørende på

Færøerne eller i Grønland, tilfalder

henholdsvis Færøernes og Grønlands landskasse

bortset fra tilfælde, hvor de pågældendes

lønindkomst indgår i grundlaget for refusion til

rederiet efter § 10.«

7. § 10, stk. 3 ,

affattes således:

» Stk. 3. Refusion ydes

måned for måned eller på årsbasis til

rederiet med et beløb, der for hver enkelt

lønmodtager beregnes som 40 pct. af den del af

bidragsgrundlaget opgjort efter § 8, stk. 1-6, i lov

om en arbejdsmarkedsfond, der kan henføres til arbejde

udført om bord på fartøj, som opfylder

betingelserne i stk. 1 og 2. Opgørelsen foretages uden

hensyn til bestemmelserne i § 8, stk. 7, i lov om en

arbejdsmarkedsfond.«

8. I

§ 10 indsættes som stk. 6

:

» Stk. 6. Ved regulering af for

meget udbetalte refusionsbeløb finder

opkrævningslovens § 7 tilsvarende

anvendelse.«

9. Efter § 12

indsættes:

» § 12 a. Med

bøde straffes den, der forsætligt eller ved grov

uagtsomhed afgiver urigtige eller vildledende oplysninger til brug

for afgørelser om refusion efter § 10.

Stk. 2. Er forholdet begået med

forsæt til uberettiget at opnå refusion, kan straffen

stige til fængsel i indtil 1 år og 6 måneder,

medmindre højere straf er forskyldt efter straffelovens

§ 289.

Stk. 3. Der kan pålægges

selskaber m.v. (juridiske personer) strafansvar efter reglerne i

straffelovens 5. kapitel.

Stk. 4. I forskrifter, som

skatteministeren udsteder i medfør af loven, kan der

fastsættes straf af bøde for overtrædelse af

bestemmelserne i forskrifterne.«

§ 12

I lov om skattefri virksomhedsomdannelse,

jf. lovbekendtgørelse nr. 976 af 25. september 2006,

foretages følgende ændring:

1. I § 8,

stk. 2 , ændres »§ 6,

stk. 5,« til: »§ 6,

stk. 4,«.

§ 13

I lov nr. 426 af 6. juni 2005 om

ændring af selskabsskatteloven og andre skattelove

(Nedsættelse af selskabsskatten og globalpuljeprincip i

sambeskatningen), som ændret ved § 5 i lov nr. 1182

af 12. december 2005, foretages følgende

ændringer:

1. I § 15,

stk. 8 , indsættes efter 9. pkt.:

»Genbeskatningssaldoen nedbringes ikke med

skatteværdien af overskud, i det omfang overskuddet skyldes

renteindtægter og kursgevinster på fordringer på

moderselskabet eller selskaber, der er sambeskattet med

moderselskabet.«

2. I § 15,

stk. 9, 4. pkt. , ændres »8. og 9.

pkt.« til: »9. og 10. pkt.«

3. I § 15,

stk. 9 , indsættes efter 4. pkt.:

»Genbeskatningssaldoen nedbringes ikke med

skatteværdien af overskud, i det omfang overskuddet skyldes

renteindtægter og kursgevinster på fordringer på

hovedkontoret eller selskaber, der er sambeskattet med

hovedkontoret.«

4. I § 15,

stk. 9 , indsættes som 11. pkt. :

»I denne bestemmelse sidestilles fast ejendom

med fast driftssted«.

§ 14

I lov nr. 515 af 7. juni 2006 om

ændring af forskellige skatte- og afgiftslove m.v.

(Konsekvensændringer som følge af sundhedsbidraget og

kommunalreformen), foretages følgende ændringer:

1. I § 31,

stk. 2 , ændres »stk. 3-7« til:

»stk. 3-8«.

2. I

§ 31 indsættes som stk. 8

:

» Stk. 8. § 3, nr. 2,

og § 17, nr. 1, har virkning fra og med

indkomståret 2005.«

§ 15

Loven træder i kraft dagen efter

bekendtgørelsen i Lovtidende, jf. dog stk. 2.

Stk. 2. Skatteministeren

fastsætter tidspunktet for ikrafttræden af § 11,

nr. 2-5.

Stk. 3. § 1, nr. 1, 2, 4-7,

9-12, 14-16, 21, 26-28 og 30, § 3, nr. 2 og 4-5,

§ 4, § 6, nr. 4 og 10, § 7,

§ 8, § 12 og § 13, nr. 4, har

virkning for indkomståret 2007 og senere

indkomstår.

Stk. 4. § 1, nr. 3 og 23-25,

§ 5, nr. 1, 2 og 4, og § 13, nr. 1-3, har

virkning for renter, der påløber, og gevinst og tab,

der realiseres, den 13. december 2006 eller senere.

Stk. 5. § 1, nr. 8, har

virkning fra og med indkomståret 2005. Anvendelse af reglerne

i selskabsskattelovens § 8, stk. 3, som indsat ved

denne lovs § 1, nr. 8, for indkomståret 2005, kan

vælges i forbindelse med indgivelsen af selvangivelsen for

indkomståret 2006.

Stk. 6. § 1, nr. 13, har

virkning for fast ejendom, der afstås den 13. december 2006

eller senere.

Stk. 7. § 1, nr. 18, og

§ 3, nr. 3, har virkning for selskaber, der erhverves

eller stiftes i indkomståret 2007 eller senere

indkomstår. Selskaber, der er erhvervet eller stiftet i

indkomståret 2006, kan vælge at anvende de nævnte

bestemmelser.

Stk. 8. § 1, nr. 19, 22 og

29, § 2, nr. 1 og 2, § 5, nr. 3 og 5,

§ 6, nr. 1-3 og 5-6, og § 10 har virkning for

indkomstår, der påbegyndes den 1. januar 2007 eller

senere. For skattepligtige med kontrollerede transaktioner, der som

følge af den i § 10, nr. 1, nævnte

ændring af skattekontrollovens § 3 B bliver

omfattet af skattekontrollovens § 3 B, har reglerne i

skatteforvaltningslovens § 26, stk. 5, for så

vidt angår disse kontrollerede transaktioner, virkning for de

indkomstår, hvor fristen for afsendelse af varsel om

foretagelse eller ændring af skatteansættelsen ikke er

udløbet den 1. januar 2007.

Stk. 9. § 1, nr. 20, og

§ 6, nr. 7, har virkning fra og med indkomståret

2006.

Stk. 10. § 2, nr. 3,

§ 3, nr. 1 og 6-18, og § 9, har virkning for

spaltninger, tilførsel af aktiver og aktieombytninger med

spaltningsdato, tilførselsdato og ombytningsdato den 1.

januar 2007 eller senere.

Stk. 11. § 6, nr. 8-9, har

virkning for aktier, som afstås den 13. december 2006 eller

senere.

Stk. 12. § 11, nr. 2-5, har

virkning fra 1. juli 2005. Ved beregning af sømandsfradrag

har § 11, nr. 2-5 dog først virkning fra og med

indkomståret 2006.

Bemærkninger til lovforslaget

1. Indledning

Det er væsentligt, at de

skattemæssige rammevilkår for koncerner i Danmark er

så gode som overhovedet muligt. Regeringen vil med dette

forslag forbedre rammevilkårene og skabe en mere

hensigtsmæssig og sammenhængende erhvervsbeskatning i

Danmark.

Det foreslås, at objektivere reglerne

om skattefri omstrukturering af selskaber, således at

spaltning, tilførsel af aktiver og aktieombytning kan

gennemføres skattefrit uden en tilladelse fra SKAT.

Forslaget er en væsentlig forenkling og administrativ

lettelse for aktionærer og selskaber. De foreslåede

objektive regler tilskynder til, at aktionærerne beholder

deres aktier i tre år efter en skattefri omstrukturering. For

de aktionærer, som ikke kan forudse, om de vil kunne beholde

aktierne i tre år, bevares de gældende regler og

tilladelsessystemet i sin nuværende form. Det foreslås

ligeledes at objektivere reglerne om skattefri fusion yderligere,

således at det i ingen tilfælde kræver tilladelse

fra SKAT at gennemføre en skattefri fusion.

Forslaget indeholder også en

smidiggørelse af de nye sambeskatningsregler. Bl.a.

forenkles reglerne for koncerninterne omstruktureringer med

deltagelse af nystiftede selskaber og beskatningen af tilskud

mellem sambeskattede selskaber fjernes. Derved får

koncernerne større fleksibilitet med hensyn til flytning af

aktiviteter og kapital mellem koncernens selskaber.

Der foreslås ligeledes en justering af

reglerne om underskudsbegrænsning ved ejerskifte, så

der ikke indtræder underskudsbegrænsning i

tilfælde, hvor der ikke er sket et reelt ejerskifte. Dette

forslag vil sammen med de foreslåede justeringer af

sambeskatningsreglerne medvirke til, at forretningsmæssigt

velbegrundede justeringer af koncernstrukturen ikke forhindres

eller forsinkes unødigt på grund af

skattereglerne.

Endvidere foreslås en justering af

reglerne om hybride finansieringsinstrumenter, om transfer pricing,

om salg af aktier til det udstedende selskab, om søfolk

ombord på kabelskibe og om nettoopgørelsesprincippet

for pensionsinstitutters investering gennem skattetransparente

enheder.

Nogle af forslagene lukker huller i de

gældende regler og er derfor et led i regeringens

bestræbelser på at fjerne uhensigtsmæssige

konsekvenser og huller i den gældende skattelovgivning.

Arbejdet med at afdække sådanne

uhensigtsmæssigheder vil fortsætte løbende.

Denne del af lovforslaget styrker den kollektive retssikkerhed.

2. Objektivering af reglerne om

skattefri omstrukturering af selskaber

Formålet med denne del af lovforslaget

er at give selskaber og koncerner en mere enkel adgang til at

omstrukturere skattefrit. Forslaget betyder, at det for mange

virksomheder ikke længere vil være nødvendigt at

søge SKAT om tilladelse til en skattefri omstrukturering.

Dermed vil virksomhederne kunne spare administration og ressourcer.

Forslaget medvirker til at gøre det lettere og hurtigere for

virksomhederne at tilpasse koncernstrukturen til ændrede

markedsmæssige vilkår. Samtidig indebærer

forslaget, at virksomhederne får samme nemme adgang til

skattefri omstrukturering, som mange af deres konkurrenter i de

øvrige EU-lande har.

Forslaget indebærer således en

væsentlig administrativ lettelse for aktionærer,

selskaber og koncerner.

De gældende regler om skattefri

omstrukturering hviler på direktiv 90/434/EØF

(fusionsskattedirektivet), der er ændret ved direktiv

2005/19/EF. Efter direktivet har aktionærer og selskaber ret

til omstrukturering af koncernen eller til at skabe en koncern uden

øjeblikkelig beskatning. Fusionsskattedirektivet

medfører, at beskatningen udsættes til et senere

tidspunkt, hvor aktionæren eller selskabet afstår

aktiver eller aktier.

Fusionsskattedirektivet er indarbejdet i

dansk ret således, at et selskab skal have en tilladelse fra

SKAT, hvis selskabet vil omstrukturere skattefrit. Tilladelse til

skattefri omstrukturering gives i visse situationer med forskellige

vilkår, som har til formål at forhindre, at selskaberne

benytter en skattefri omstrukturering til at udhule

avancebeskatningen ved reelt at afstå aktier eller aktiver

skattefrit.

I dette lovforslag foreslås det, at

selskaber og koncerner skal have mulighed for at foretage en

skattefri aktieombytning, en skattefri spaltning og en

skattefri tilførsel af aktiver uden at skulle have

en tilladelse fra SKAT. Denne mulighed skal være et valgfrit

alternativ til den gældende tilladelsesordning. Forslaget

ændrer således ikke på de gældende regler

om muligheden for at søge SKAT om tilladelse til skattefri

aktieombytning, skattefri spaltning og skattefri tilførsel

af aktiver.

Reglerne om skattefri fusion foreslås

ændret således, at der fremover i ingen tilfælde

stilles krav om tilladelse til skattefri fusion.

Efter fusionsskattedirektivets artikel 11,

stk. 1, litra a, kan en omstrukturering tilsidesættes,

hvis hovedformålet eller et af hovedformålene med

omstruktureringen er skatteunddragelse eller skatteundgåelse.

Hvis omstruktureringen ikke foretages af gyldige

forretningsmæssige årsager, kan der ifølge

direktivet være grund til at formode, at hovedformålet

eller et af hovedformålene er skatteunddragelse eller

skatteundgåelse.

Derfor påser SKAT bl.a. i sin

behandling af ansøgninger om tilladelse til skattefri

omstrukturering, at omstruktureringen er båret af forsvarlige

forretningsmæssige begrundelser og ikke reelt bliver benyttet

til at afstå aktiver skattefrit og derved til at omgå

avancebeskatningen. Gennem tilladelsespraksis og særligt de

vilkår, som SKAT stiller for tilladelserne, bliver der

dæmmet op for, at reglerne om avancebeskatning bliver

omgået.

Denne mulighed er ikke til stede i det

foreslåede system, hvor skattefriheden ikke er betinget af en

tilladelse.

På den baggrund, og da en skattefri

omstrukturering efter fusionsskattedirektivets artikel 11 som

nævnt kan tilsidesættes, hvis hovedformålet eller

et af hovedformålene med omstruktureringen er

skatteundgåelse eller skatteunddragelse, foreslås det

at indføre nogle værnsregler, som skal forhindre, at

en skattefri omstrukturering, der er gennemført uden

tilladelse, reelt bliver benyttet til at afstå aktier eller

aktiver skattefrit og dermed til at omgå avancebeskatningen.

Værnsreglerne er udformet, så de kan varetage de samme

hensyn, som i dag påses i tilladelsessystemet, og som ligger

bag de vilkår, der stilles i tilladelsespraksis.

Værnsreglerne er derfor udformet, så det ikke vil

være interessant at anvende adgangen til skattefri

omstrukturering uden tilladelse, hvis hovedformålet med en

omstrukturering er skatteundgåelse eller skatteunddragelse.

Der foreslås alene værnsregler for spaltning,

tilførsel af aktiver og aktieombytning.

Værnsreglerne skal bl.a. forhindre, at

man €" som et alternativ til et skattepligtigt salg af aktiver

€" foretager en skattefri omstrukturering og kort tid efter

sælger vederlagsaktierne uden nogen nævneværdig

skattepligtig avance.

Derfor foreslås det bl.a. som en

gennemgående regel, at anskaffelsestidspunktet for

vederlagsaktierne skal være omstruktureringstidspunktet. Det

vil sige tidspunktet for aktieombytningen, spaltningen henholdsvis

tilførslen af aktiver. Dermed menes det tidspunkt, hvor

aktionærer og selskaber har erhvervet ret til de aktier

henholdsvis aktiver, der er tildelt henholdsvis overdraget som led

i den pågældende omstrukturering.

Det foreslås ligeledes, at

anskaffelsessummen for vederlagsaktierne fastsættes til

anskaffelsessummen for de ombyttede aktier, således at der

vil opstå en avance i tilfælde af salg. Virkningen

heraf er, at et salg af vederlagsaktier i en periode på tre

år efter omstruktureringen vil udløse beskatning.

Efter tre år vil salg af aktier være skattefrit for

selskaber m.v., jf. aktieavancebeskatningslovens § 9.

Reglerne tilskynder således selskabsdeltagerne til at beholde

vederlagsaktierne i tre år efter omstruktureringen.

Der foreslås endvidere regler, som skal

forhindre, at selskabsdeltageren benytter en skattefri

omstrukturering til ved hjælp af FIFO-princippet og

gennemsnitsmetoden, jf. aktieavancebeskatningslovens § 5

og § 26, at flytte værdier fra et selskab, der har

været ejet i under tre år, over på aktier i et

selskab, som selskabsdeltageren har ejet i mere end tre år,

og som (hvis selskabsdeltageren er et selskab m.v.) kan

sælges skattefrit i medfør af

aktieavancebeskatningslovens § 9.

Der foreslås også regler, som

skal forhindre, at man inden for en periode på tre år

efter en skattefri omstrukturering tømmer det modtagende

selskab for værdier uden beskatning. Det kan f.eks. ske ved

at udlodde store udbytter, der efter omstændighederne kan

være skattefrie for modtageren. En sådan udlodning kan

samtidig reducere værdien af aktierne i det modtagende

selskab, således at disse kan sælges uden nogen

nævneværdig skattepligtig avance.

Derfor foreslås det, at skattefriheden

for omstruktureringen fortabes, hvis der udloddes for store

udbytter fra det modtagende selskab, hvis der foretages

kapitalnedsættelse i det modtagende selskab med

efterfølgende udlodning, eller hvis det modtagende selskab

yder for store tilskud til koncernforbundne selskaber.

Af kontrolhensyn foreslås det at

forlænge ansættelsesfristen to år, for at

skattemyndighederne kan håndhæve værnsreglen om,

at udlodning af for store udbytter fra det modtagende selskab

medfører bortfald af skattefriheden for

omstruktureringen.

Det foreslås, at det skal være en

betingelse for at kunne omstrukturere skattefrit uden tilladelse,

at værdien af vederlagsaktierne med tillæg af et

eventuelt kontantvederlag skal svare til handelsværdien af de

ombyttede aktier henholdsvis de tilførte aktiver og

passiver. Der er ikke hermed tilsigtet ændringer i de

gældende regler og praksis om ombytningsforhold ved

skattefrie omstruktureringer, der gennemføres med

tilladelse.

Det foreslås endvidere, at en skattefri

spaltning og en skattefri tilførsel af aktiver skal

være betinget af, at forholdet mellem aktiver og gæld,

der overføres til det modtagende selskab, svarer til

forholdet mellem aktiver og gæld i det indskydende

selskab.

De foreslåede regler om

ombytningsforhold til handelsværdi og fordeling af aktiver og

gæld skal forhindre, at en skattefri omstrukturering uden

tilladelse bliver benyttet til at foretage skævdeling af

værdier mellem aktionærerne.

De foreslåede værnsregler

tilskynder til, at selskabsdeltagerne beholder deres

vederlagsaktier (og i visse tilfælde også de aktier, de

havde i forvejen) i tre år efter en skattefri

omstrukturering. For selskaber, der omstrukturerer med henblik

på at fortsætte med den nye struktur i længere

tid, vil dette ikke indebære problemer, og de vil med fordel

kunne gøre brug af reglerne om skattefri omstrukturering

uden tilladelse. For disse selskaber indebærer lovforslaget

en væsentlig administrativ lettelse og forenkling.

For de selskaber og selskabsdeltagere, som

ikke på forhånd kan forudse, om de vil kunne beholde

vederlagsaktierne i tre år, bevares de gældende regler

og tilladelsessystemet i sin nuværende form. Det

indebærer mulighed for at opnå en konkret individuel

vurdering af den enkelte omstrukturering, ligesom det fortsat giver

SKAT mulighed for både at afslå skattefri

omstrukturering og at give tilladelse hertil, herunder eventuelt at

fastsætte særlige vilkår for tilladelsen.

Forslaget indebærer således, at

selskaberne kan gennemføre omstruktureringer hurtigere end i

dag, fordi de ikke behøver at afvente en tilladelse fra

SKAT. Samtidig vil selskaberne på forhånd kende de

skattemæssige konsekvenser af omstruktureringen.

Betingelserne for at omstrukturere uden tilladelse fremgår

direkte af lovteksten. Det fremgår også direkte af

lovteksten, hvilken skattemæssig betydning omstruktureringen

vil få for efterfølgende dispositioner. Selskaberne

kan fortsat vælge at anvende de gældende regler,

hvorefter der gives tilladelse efter en konkret vurdering af den

enkelte omstrukturering - i nogle tilfælde under

særlige vilkår.

Denne del af lovforslaget indeholder

således en væsentlig forbedring af selskabernes

retssikkerhed.

3. Sambeskatning

Ved lov nr. 426 af 6. juni 2005

gennemførte regeringen omfattende ændringer af

sambeskatningsreglerne samtidig med, at selskabsskattesatsen blev

nedsat fra 30 pct. til 28 pct. Med ændringerne blev der skabt

en mere sammenhængende og robust koncernbeskatning i

Danmark.

Hovedpunkterne i den ændrede

koncernbeskatning var:

€" Overskud eller underskud fra udenlandske

faste driftssteder og udenlandsk fast ejendom medregnes ikke ved

opgørelsen af selskabets indkomst, medmindre der

vælges international sambeskatning.

€" En koncerns danske selskaber og faste

driftssteder og fast ejendom i Danmark skal sambeskattes (national

sambeskatning)

€" Der er mulighed for at medtage indkomst

fra udenlandske selskaber, faste driftssteder og fast ejendom i

udlandet under sambeskatningen (international sambeskatning),

forudsat alle udenlandske koncernforbundne enheder medtages.

€" Koncerndefinitionen svarer som

udgangspunkt til den regnskabsmæssige koncerndefinition.

€" Der sker sambeskatning, selv om der ikke

er koncernforbindelse hele indkomståret.

€" Det enkelte sambeskattede selskab

hæfter kun for den del af skatten m.v., som vedrører

indkomsten i det pågældende selskab.

En så omfattende omlægning af

koncernbeskatningen giver naturligt anledning til mange

spørgsmål. Ændringerne var derfor igennem en

grundig og omfattende behandling i Folketinget (jf. L 121,

Folketingsåret 2004-05, 2. samling).

Efter vedtagelsen af lovforslaget stillede

Foreningen af Statsautoriserede Revisorer yderligere en række

spørgsmål til ændringerne. Skatteministeriet

besvarede disse spørgsmål i januar 2006. Besvarelsen

blev også sendt til Folketingets Skatteudvalg (jf. alm. del

€" bilag 74). I forbindelse med besvarelsen lovede

Skatteministeriet at overveje behovet og mulighederne for at

gøre reglerne mere smidige, bl.a. i relation til

behandlingen af nystiftede selskaber.

Lovforslaget indeholder resultatet af disse

overvejelser. Der er hovedsageligt tale om mindre justeringer og

præciseringer af reglerne, der ikke ændrer de nye

reglers fundament, jf. ovennævnte hovedpunkter.

De foreslåede justeringer af

sambeskatningsreglerne er i vidt omfang præciseringer, der

medvirker til at fjerne usikkerhed om reglernes indhold.

Derudover har især forslaget om at

fjerne beskatningen af tilskud mellem sambeskattede selskaber

positive retssikkerhedsmæssige konsekvenser. I det

gældende regelsæt vil den

»opmærksomme« skatteyder ofte kunne undgå

at blive beskattet af tilskud fra en anden koncern, eksempelvis ved

at foretage en kapitalforhøjelse med tegning af aktier til

overkurs. De tilfælde, hvor der i dag sker beskatning af

tilskud, er således ofte udtryk for, at selskaberne har

overset de skattemæssige konsekvenser ved give penge direkte

til et datterselskab i stedet for at gennemføre en

kapitalforhøjelse i selskabet. Det kan have betydelige

økonomiske konsekvenser. Med forslaget opnås en

konsistent skattemæssig behandling af de to transaktioner, og

at selskaberne ikke på grund af uopmærksomhed

beskattes, når der tilføres kapital til et

sambeskattet selskab.

3.1. Omstruktureringer med

nystiftede selskaber

Sambeskatning forudsætter ikke, at

koncernforbindelsen eksisterer hele indkomståret. Derfor er

der opstillet særlige regler om opgørelse af

indkomsten i de tilfælde, hvor der kun er koncernforbindelse

en del af indkomståret. Bl.a. kan der kun foretages

skattemæssige afskrivninger i forhold til den periode, hvor

der har været koncernforbindelse.

Reglerne, der følger af

selskabsskattelovens § 31, stk. 3, og

fusionsskattelovens § 5, skal varetage følgende

overordnede hensyn:

€" Indkomsten i den periode, hvor der er

koncernforbindelse, skal indgå i sambeskatningsindkomsten

€" Indkomst for en periode, hvor der er

koncernforbindelse, kan ikke bringes ud af sambeskatningen €"

heller ikke ved omstrukturering med tilbagevirkende kraft

€" Indkomst før koncernetableringen

skal ikke kunne bringes ind i koncernen €" heller ikke ved

omstruktureringer med tilbagevirkende kraft

€" Reglerne om delperiodeopgørelse

skal ikke give mulighed for mere end 12 måneders

afskrivninger i et kalenderår

€" Dispositioner foretaget af en

købende koncern skal ikke påvirke

indkomstopgørelsen for perioden før

koncernetablering

Ved udformningen af reglerne er det erkendt,

at der må tages visse administrative hensyn. Det er f.eks.

baggrunden for, at det regnskabsmæssige

konsolideringstidspunkt €" og ikke aftaletidspunktet €"

anvendes ved afgørelsen af, hvornår et koncernforhold

er etableret.

Det er også administrative hensyn, der

er baggrunden for, at en koncern ikke skal foretage en

delperiodeopgørelse for alle koncernens selskaber, blot

fordi der erhverves et nyt selskab i løbet af et

indkomstår.

Der er derimod ikke i reglen i

§ 31, stk. 3, indsat særlige undtagelser for

skuffeselskaber og nystiftede selskaber. Stiftelse af et selskab

behandles derfor på samme måde, som hvis selskabet var

erhvervet eksternt. Det indebærer, at koncernforbindelsen

etableres ved stiftelsen af selskabet.

Den væsentligste begrundelse herfor har

været, at det ikke skal være muligt at opnå fulde

afskrivninger på aktiver, der ellers kun kunne afskrives

forholdsmæssigt, ved at indskyde aktiverne i et nystiftet

selskab.

Et eksempel kunne være, at en koncern

med kalenderårsregnskab erhverver et selskab fra en anden

koncern den 1. juli. Den sælgende koncern kan afskrive

på aktiverne frem til 1. juli €" dvs. 6 måneder.

Den købende koncern kan ligeledes afskrive i 6 måneder

€" fra den 1. juli. Hvis den købende koncern kunne

afskrive fuldt ud på aktiverne ved at lægge dem over i

et nystiftet selskab, kunne der opstå en situation, hvor der

kunne foretages 18 måneders afskrivninger i et

kalenderår €" 6 måneder hos den sælgende

koncern og 12 måneder hos den købende koncern.

Det har imidlertid i visse tilfælde

utilsigtede konsekvenser, at et nystiftet selskab anses for

etableret ved stiftelsen. Ved koncerninterne omstruktureringer,

hvor der ofte anvendes nystiftede selskaber og skuffeselskaber, kan

konsekvensen være, at der skal foretages (unødvendige)

delårsopgørelser og at der i nogle tilfælde

mistes skattemæssige afskrivninger. Disse utilsigtede

konsekvenser kan i vidt omfang undgås ved at anse et

skuffeselskab eller et nystiftet selskab for erhvervet ved

indkomstårets begyndelse.

Det foreslås derfor, at

selskabsskattelovens § 31, stk. 3, ændres,

således at koncernforbindelse ved stiftelse af et nyt selskab

eller køb af et skuffeselskab anses for etableret ved

begyndelsen af indkomståret. Hvis et nystiftet selskab bliver

ultimativt moderselskab, gælder forslaget dog kun i to

tilfælde:

€" ved en aktieombytning, hvor der ikke

€" i forbindelse med aktieombytningen - etableres eller

ophører koncernforbindelse mellem andre selskaber, og

€" ved spaltning af et ultimativt

moderselskab, som kun har ét direkte ejet datterselskab, og

som i det pågældende indkomstår ikke har haft

anden erhvervsmæssig aktivitet end at eje aktierne i

datterselskabet.

Med ændringerne bliver det muligt at

foretage koncerninterne omstruktureringer med tilbagevirkende kraft

ved anvendelse af nystiftede selskaber og skuffeselskaber.

Ændringerne har betydning for både skattepligtige og

skattefrie omstruktureringer.

Det sikres bl.a., at en koncern ikke mister

skattemæssige afskrivninger, når der stiftes et

datterselskab ved et skattepligtigt indskud af en virksomhed, jf.

selskabsskattelovens § 4, stk. 5. Ændringerne

forhindrer også, at der skal foretages

delårsopgørelse i alle selskaber i en koncern, der som

følge af en aktieombytning får nyt moderselskab. Der

henvises i øvrigt til bemærkningerne til forslagets

§ 1, nr. 18, der giver eksempler på virkningen af

ændringerne.

Ændringerne medfører ikke et

brud med princippet om, at indkomst vedrørende en periode

før koncernetableringen, ikke kan flyttes ind i en koncern,

og at indkomst vedrørende en periode, hvor der er

koncernforbindelse, ikke kan flyttes ud af en koncern. I

modsætning til eksisterende selskaber, der har en

erhvervsmæssig aktivitet, er der ikke i skuffeselskaber eller

nystiftede selskaber indkomst af særlig betydning.

Det skal imidlertid sikres, at koncerner ikke

kan få fulde afskrivninger på aktiver, som ellers kun

kan afskrives forholdsmæssigt, ved at lægge aktiverne

skattefrit over i et nystiftet selskab. Det foreslås derfor

præciseret i fusionsskattelovens § 8, at et

modtagende selskab også succederer i adgangen til (kun) at

foretage forholdsmæssige afskrivninger.

Det vurderes ikke nødvendigt at

begrænse det nystiftede selskabs skattemæssige

afskrivninger på aktiver, der er erhvervet ved en

skattepligtig overdragelse €" heller ikke i de tilfælde,

hvor apport-indskuddet kommer fra et selskab, som ikke har

været en del af koncernen i hele indkomståret. I

sidstnævnte tilfælde vil de afskrivninger, som er

foretaget hos det indskydende selskab inden etableringen af

koncernforbindelsen, komme til beskatning. Fulde afskrivninger

efter almindelige regler hos det nystiftede selskab vil derfor ikke

føre til, at de indskudte aktiver afskrives med mere end 12

måneders afskrivninger i et kalenderår. Tilsvarende

gælder ved skattepligtige overdragelser til et

skuffeselskab.

3.2. Borerigge undtages fra

territorialbeskatning

Overskud eller underskud fra udenlandske

faste driftssteder og udenlandsk fast ejendom medregnes som

udgangspunkt ikke ved opgørelsen af et selskabs indkomst,

medmindre der vælges international sambeskatning.

Dette territorialprincip kan være

uhensigtsmæssigt i relation til borerigge, der i

længere tid anvendes til efterforskning og boring efter olie

i udlandet. Når en borerig forlader Danmark for at bore efter

olie i et andet land, og forbliver i dette andet land så lang

tid, at der skattemæssigt bliver tale om fast driftssted,

glider boreriggen ud af dansk beskatning. Det medfører, at

boreriggen skattemæssigt anses for solgt (exitskat).

Hvis/når boreriggen efterfølgende vender tilbage til

Danmark, skal der fastsættes skattemæssige

indgangsværdier.

Det foreslås, at indkomst fra

udenlandske faste driftssteder, hvortil der er knyttet mobile

borerigge, kan vælges beskattet i Danmark. Ændringen er

begrundet i, at det er karakteristisk for netop mobile borerigge,

at der kan blive tale om brug i udlandet så længe, at

der vil blive tale om fast driftssted i udlandet. Det betyder, at

denne type aktiver €" i modsætning til andre aktiver

€" typisk vil bevæge sig ind og ud af dansk beskatning

flere gange i dets levetid. Det indebærer som nævnt, at

der skal fastsættes skattemæssige

indgangsværdier, når aktivet kommer under dansk

beskatning, og at der skal ske beskatning, hver gang aktivet glider

ud af dansk beskatning. Denne uhensigtsmæssighed kan

undgås ved at tillade boreriggene at blive under dansk

beskatning, selv om de er knyttet til et fast driftssted i udlandet

og der ikke er valgt international sambeskatning.

Formålet med forslaget er at give

selskaberne mulighed for at undgå, at boreriggene glider ind

og ud af dansk beskatning. Formålet er derimod ikke, at give

selskaberne mulighed for at fratrække udenlandske underskud

ved virksomhed med borerigge. Det foreslås derfor, at

underskud i udenlandske faste driftssteder, hvortil der er knyttet

mobile borerigge, kun kan udnyttes til modregning i fremtidig

positiv indkomst i tilsvarende faste driftssteder. Underskud kan

ikke modregnes i eventuel anden positiv indkomst i koncernen. Det

vil ikke være muligt at fratrække underskud fra

virksomhed i udlandet med mindre alle koncernens selskaber er

inddraget under international sambeskatning. Hensynet bag

globalpuljeprincippet i de nye sambeskatningsregler fraviges derfor

ikke med forslaget.

3.3. Ophævelse af

beskatningen af tilskud til sambeskattede selskaber

Det foreslås, at beskatningen af

tilskud ydet af et koncernforbundet selskab fjernes. Modsvarende

skal der aldrig gives fradrag for koncerninterne tilskud.

Koncernens skatteevne forøges ikke som følge af

tilskuddet €" ligesom den ikke forøges ved

koncerninterne udbytter. Forslaget medfører, således

at koncernen €" uden skattemæssige konsekvenser €"

kan flytte kapitalen inden for koncernen.

I det gældende regelsæt er

tilskuddene skattepligtige, men reelt er det muligt at yde tilskud

skattefrit. Ifølge selskabsskattelovens § 13,

stk. 1, nr. 1, er overkurs, som et selskab opnår ved

udstedelse af aktier eller ved udvidelse af sin aktiekapital,

skattefri. Kapital kan således tilføres skattefrit ved

at tegne aktier til overkurs.

Endvidere kan tilskudsbeskatning i

forbindelse med transfer pricing korrektioner undgås ved, at

den skattepligtige forpligter sig til betaling i overensstemmelse

med armslængde-priser og -vilkår.

I det gældende regelsæt vil

»den opmærksomme« skatteyder derfor ofte kunne

undgå at blive beskattet af tilskud fra et andet

koncernselskab.

Det foreslås, at

skattefritagelsesbestemmelsen finder anvendelse på tilskud

mellem sambeskattede selskaber og på tilskud til/fra

udenlandske selskaber, der ville kunne indgå i en

international sambeskatning.

Forslaget vil medføre en administrativ

lettelse, idet den sekundære korrektion i transfer pricing

sammenhæng bliver uden betydning ved transaktioner mellem

sambeskattede selskaber, idet korrektionen vil være

skattefri.

Det foreslås, at det samtidigt sikres,

at der ikke kan opnås

armslængde€"nedsættelser af den skattepligtige

indkomst €" uden at der enten er foretaget en tilsvarende

indkomstforhøjelse i et andet dansk beskattet selskab eller

indkomsten medregnes i udlandet.

3.4. Mulighed for at

henføre betalt acontoskat til indkomstperiode inden

sambeskatning

Reglerne om acontoskat for sambeskattede

selskaber fører i visse tilfælde til

uhensigtsmæssige resultater, når et selskab i

løbet af et indkomstår skifter koncernforbindelse og

derved kommer til at indgå i en ny sambeskatning.

I disse tilfælde vil acontoskat, som er

indbetalt af det pågældende selskab, blive

henført til den sambeskatning, som selskabet indgår i

ved indkomstårets udløb. Det er imidlertid kun

indkomsten efter etableringen af koncernforbindelsen, der medregnes

til sambeskatningsindkomsten i denne sambeskatning. Indkomsten for

perioden inden etableringen af den nye koncernforbindelse beskattes

enten særskilt eller medregnes i sambeskatningsindkomsten hos

en anden koncern. Det kan betyde, at der opstår restskat

vedrørende indkomstperioden inden etableringen af den nye

koncernforbindelse.

Problemet er størst i de

tilfælde, hvor en koncern erhverver et selskab, som ikke

indgår i en sambeskatning, eller erhverver en anden koncern.

I disse tilfælde vil de erhvervede selskaber skulle

opgøre en indkomst for perioden indtil koncernetableringen

og selskaberne vil ikke have mulighed for at få

henført nogen acontoskat til denne periode. Det betyder, at

der pr. definition vil opstå restskat, hvis selskaberne har

positiv indkomst.

Det foreslås derfor, at der i disse

tilfælde gives selskaberne mulighed for at få

henført acontoskat, der er betalt inden koncernetableringen,

til den tilsvarende indkomstperiode. Der vil i givet fald ske en

manuel omkontering af acontoskatten. Det foreslås, at der

ikke i disse tilfælde skelnes mellem ordinære og

frivillige indbetalinger af acontoskat.

Det foreslås, at anmodning om

omkontering af acontoskatten skal indgives senest 3 måneder

efter det tidspunkt, hvor koncernen burde have kendskab til

forholdene €" dvs. senest 3 måneder efter etableringen

af koncernforbindelsen.

3.5. Tidspunktet for ind- og

udtræden af sambeskatning

Koncerndefinitionen i de nye

sambeskatningsregler følger som udgangspunkt den

regnskabsmæssige koncerndefinition i årsregnskabsloven.

Der er imidlertid også adgang til at anvende

koncerndefinitionen i henhold til internationale

regnskabsstandarder (IAS/IFRS). Koncerndefinitionerne i henhold til

årsregnskabsloven og regnskabsstandarderne fører langt

hen ad vejen til samme resultat. Definitionerne er imidlertid ikke

helt identiske, ligesom definitionerne indeholder subjektive

kriterier. Teoretisk kan man derfor forestille sig, at selskabet

regnskabsmæssigt indgår i to koncerner på samme

tid.

Tilsvarende situationer kan muligvis

opstå, når et selskab sælges til eller fra en

koncern, der anvender årsregnskabslovens regler, til eller

fra en koncern, der aflægger koncernregnskab efter IAS/IFRS.

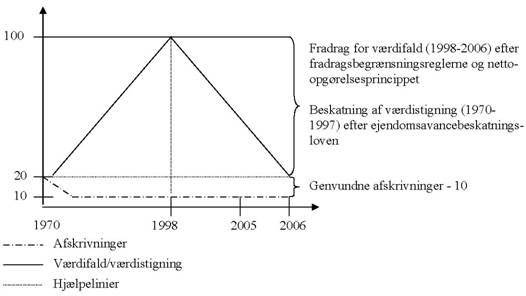

I disse tilfælde kan man forestille sig, at

konsolideringstidspunktet i regnskabsmæssig henseende ikke

bliver det samme i de to koncerner. Udtræden af den

sælgende koncern vil i så fald ikke nødvendigvis

ske på samme tidspunkt som indtræden i den

købende koncern. Derved kan selskabet enten optræde i

to koncerner på samme tid eller selskabet kan være uden

koncernforbindelse i en periode omkring salget.

Det er uforeneligt med principperne i de nye

sambeskatningsregler og vil ikke kunne accepteres i

skattemæssig henseende efter gældende regler. I praksis

vil spørgsmålet kun opstå helt undtagelsesvis,

men da det er en grundlæggende forudsætning for